1、外需回暖为大概率事件,利好纺织服装出口

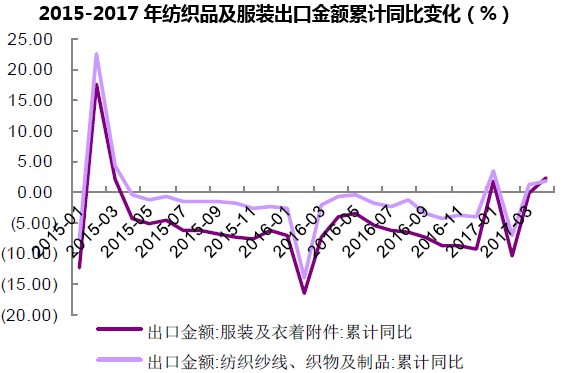

2016 年全年纺织服装业出口持续下滑,全年纺织品、服装出口金额分别下滑4.10%、9.40%,延续2015 年出口下滑趋势。出口承压一方面体现在需求端的海外需求疲弱、另一方面也体现在供给端结构变化、国外部分国家对我国出口份额的抢占上。我们认为在东南亚国家等纺织制造产能转移的“下一站”在基础设施建设、劳动力素质、产能投产效率与我国仍存在相当差距的情况下,前者——国际需求疲弱为影响出口增长的主导原因。

在全球经济尤其是欧美经济稳步复苏背景下,我们认为2017 年外需大概率回暖,海外需求改善将对我国纺织服装出口构成利好。2017 年以来出口数据已经出现好转、较2016 年止跌回升,1~4 月纺织品、服装出口累计值分别同比增1.56%、5.37%,分月度来看除2 月当月出口下滑幅度较大之外、另外3 个月都是稳中有升,显示外部需求的逐步好转,出口端形势预计将好于2016 年。

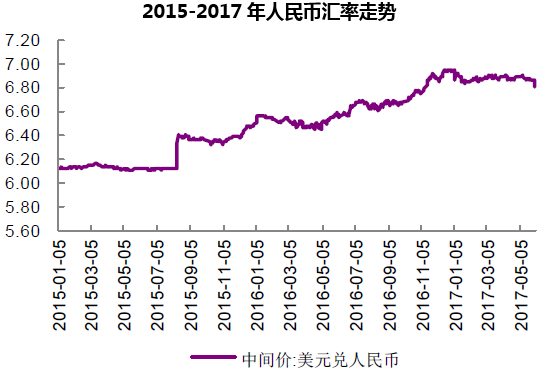

在外需回暖基础上,若人民币汇率继续贬值可带来增量。从汇率走势来看, 16 年全年人民币汇率贬值约6.87%,对出口占比较高的纺织服装行业利好比较明显,龙头鲁泰、联发等16 年毛利率分别同比提升3.37/1.29PCT。根据光大宏观团队预计,17 年人民币汇率仍存贬值空间,若后续汇率继续贬值将对纺织服装出口型企业的业绩继续带来增量。

2、棉价波动减小,短期预计继续趋稳

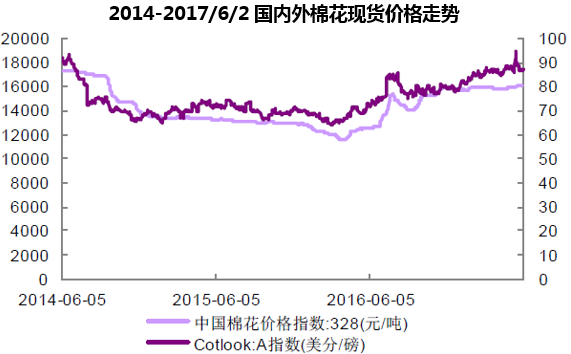

2016 年国内棉价呈现多次上涨,全年328 现货棉价上涨22.23%至15796 元/吨;2017 年以来棉价高位企稳、波动减小,目前(6 月2 日)328 棉花现货价格为16065 元/吨、较17 年初上涨1.70%,变化不大。

国内棉价影响因素主要包括政策面(补贴政策、进口棉花配额政策)、供需、国外棉价联动影响等。

目前来看,棉花政策相对比较稳定,17~19 年新疆地区棉花种植补贴政策已经出台、补贴目标价格为18600 元/吨且持续三年;2017 年棉花进口配额仍为89.4 万吨、较上年无变化。

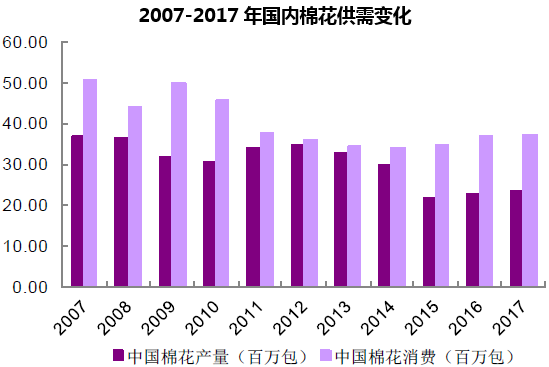

供需角度,16 年全国棉花产量476.7 万吨、同比降4.55%,结构上种植逐渐向新疆聚集;天气因素促16 年新疆棉单产提高,17 年供给端仍需观察新棉种植及上市情况。从17 年目前棉花种植情况来看,中国农业部于2017 年5 月预测2017/2018 年度中国棉花播种面积3200 千公顷,同比增3.3%。分地区来看,在2016 年较高的植棉收益激励下和未来3 年补贴政策稳定的保障下,新疆棉农植棉积极性明显提高;内地棉区2016 年植棉效益明显好转, 种植结构调整基本到位,棉农恢复棉花生产意愿增强。棉花单产预测与上年持平,总产量预计488 万吨、较上年增加3.2%。

棉花需求端近年来稳中有增,与产量之间存在缺口、但国储棉库存仍较多可有效弥补供需缺口。未来需求预测方面,根据农业部2017 年5 月的预测, 2017 年棉花消费类预测为759 万吨、与上年基本持平变化不大。同时国储棉储备量仍较大,2016 年抛储结束后仍有约854 万吨;从17 年国储棉目前抛储运行情况来看成交热情偏低,已成交132 万吨、成交率70.61%(较去年88.55%有所下降),预计目前国储棉库存仍有722 万吨左右、储备量仍比较充足。因此17 年供需矛盾不大,棉价预计走势平稳。

外棉价格对国内棉价和纺织企业影响主要体现在两个方面:

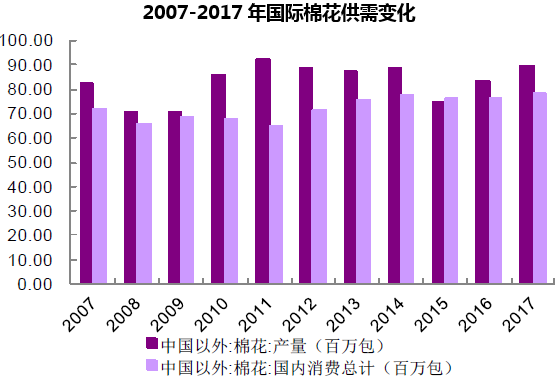

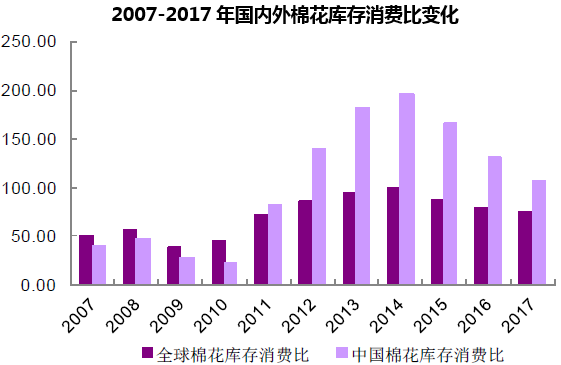

1)内外棉价联动效应逐步加强。2014 年以来棉花直补政策推出,国内棉花价格相对更加市场化,国内外棉价联动效应进一步提升。从国外棉花供需来看,2007 年至今国际棉花持续供大于求(除2015 年因厄尔尼诺现象和干旱天气多个主要产棉国产量均现下降出现供不应求情况),2016 年以来全球棉花产量受益于美国、印度、巴基斯坦等棉花主产国产量增长持续增加,同时总体消费相对稳定、略有提升,供给持续高于需求、且差异还在扩大,国际棉价缺乏大幅上涨动力。

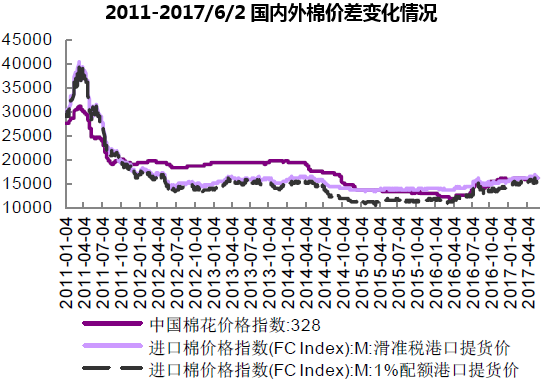

2)内外棉价差缩小有利于国内纺织企业降低成本。2014 年以来随着国内棉花直补政策推出,内棉价格逐步下降至合理水平、内外棉价差持续收窄,目前来看内外棉价差异已经非常小,在1%配额、滑准税背景下内外棉价差分别为759 元、-168 元,在有利于降低国内棉纺织企业用棉成本从而增强国际竞争优势。

5 月上旬国外棉价(美棉CotlookA)出现上涨,主要为美国密西西比河流域南部及德州等区域受到不利天气影响存在减产预期,而国内郑棉期货也有所反应;但从现货价格来看国内棉价受此影响不大。

3、纱线、印染等环节成本驱动型提价预期仍存

纺织制造行业17 年在两个子行业方面存在涨价预期,主要包括:1)前期棉价上涨传导略滞后、目前开始补涨的色纺纱行业;2)短期成本上涨驱动、长期行业供给侧收缩带来提价空间的印染行业。

1)色纺纱行业:棉价上涨传导滞后,2017Q1 补涨

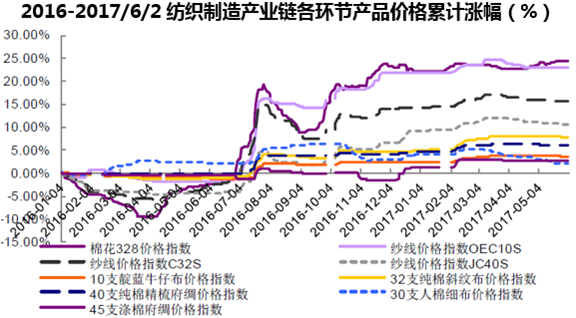

从纺织制造产业链上主要产品价格来看,2016 年棉价屡次上涨,对下游传导过程中以纱线(主要是白纱)提价最为明显和及时、更为下游的坯布产品价格虽受到带动、但上涨幅度较小。

而在棉价上涨背景下, 2016 年色纺纱行业提价不明显,占据双寡头地位的百隆东方和华孚色纺在2016 年均未有明显提价,至2017Q1 色纺纱产品价格才有明显上涨、提价约5%。

因此,对于色纺纱企业而言目前处于前期棉价上涨(16 年328 现货棉价涨幅22.23%)基本结束、成本端比较稳定同时下游产品价格得到传导的阶段, 2017 年企业预计继续受益、毛利率环比有望逐步提升。

2)印染行业:短期成本上涨驱动、长期供给侧收缩提高龙头议价能力

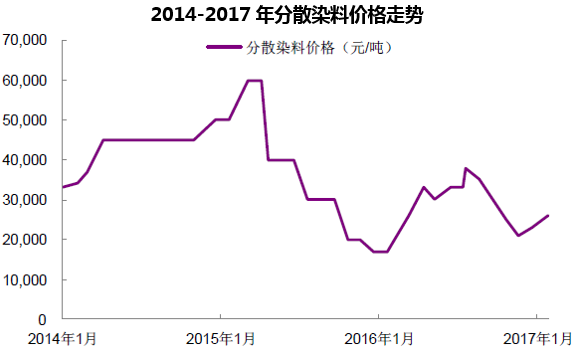

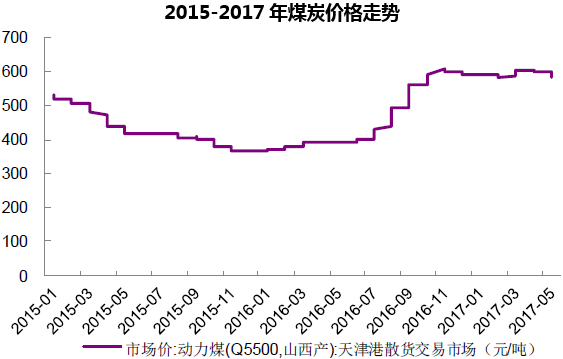

短期在成本端上行压力较大背景下,印染企业存在成本驱动型涨价预期。印染成本主要包括染料、环保、能源等。染料方面,行业集中度高,分散染料前五家企业产能之和占比达60%以上,原料企业议价能力较强,染料价格易形成涨价联盟。2016 年受G20 限产、行业环保治理力度加大影响小产能出清、染料龙头共同提价,2016 年价格最高达38000 元/吨、较年初低位涨幅达123.53%,后期随着G20 结束、下游需求疲弱价格呈下跌趋势、并于2017 年开始在又一轮环保核查力度加大下呈现又一波上涨,目前2017 年2 月分散染料价格为26000 元/吨、较2016 年初低位提升52.94%,印染企业成本端压力加大;能源方面,2016 年7 月煤炭价格由380 元/吨涨至约600 元/ 吨,目前仍处于高位运行。在上游染料及煤炭涨价背景下,印染龙头企业如航民股份等已经在4 月开始染费提价。未来随着印染行业去产能持续,市场集中度提升,龙头企业议价能力增强,对成本端压力的转嫁能力预计将继续加强。

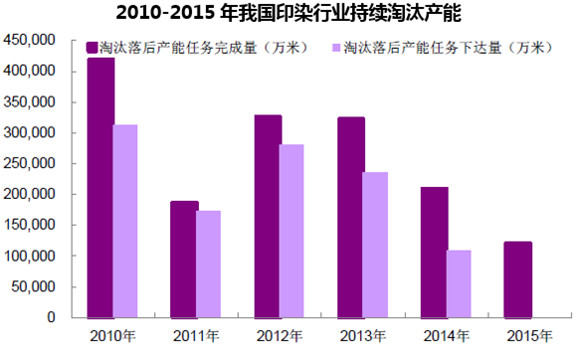

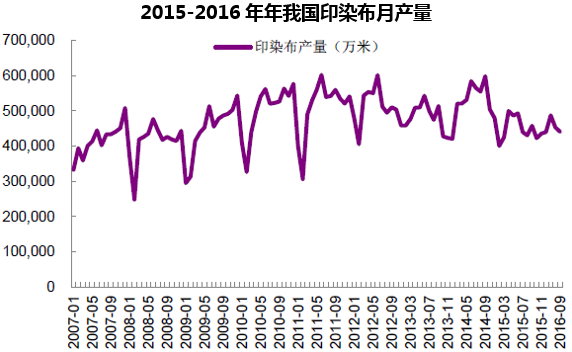

长期来看,龙头企业有望受益于行业供给侧改革、实现议价能力提升带来提价空间。在行业环保要求逐步提高和严格化背景下,印染环节作为纺织服装行业中污染最重的环节预计将继续迎来产能整合和淘汰。环保方面印染废水、废气成分复杂、治理难度大,政府不断提高印染企业环保标准,煤改气等工程实施提高了企业环保成本,也使得中小企业经营难度加大。2016 年上半年,印染重镇柯桥区有70 家印染企业被关停,100 多家印染企业被刚性整治,2017 年广东、福建等地区开展环保核查,作坊式小产能持续被淘汰。2015 年我国印染布产量开始波动下滑,在此趋势下,订单有望进一步向龙头企业集中,而目前在排污指标增加难度较大背景下产能增加有限,龙头企业议价能力将提升、带来提价空间。

本文采编:CY317