一、气凝胶产业概述

1、气凝胶的定义及分类

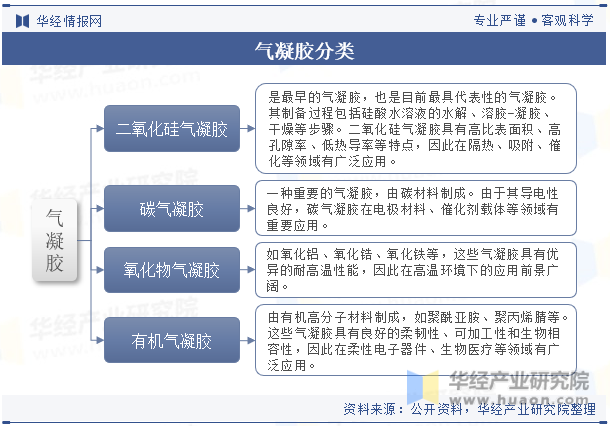

气凝胶是一种特殊的凝胶,其特点是固体物质形态,具有纳米级多孔结构和高孔隙率。它通过溶胶-凝胶法和一定的干燥方式制成,其中气体取代了凝胶中的液相。气凝胶是目前所知密度最小的固体材料之一,有时也被称为“固态烟”或“冻住的烟”。气凝胶可以按主要成分分为硅系、碳系、硫系、金属氧化物系和金属系等,也可以分为单组分气凝胶(如二氧化硅气凝胶、氧化铝气凝胶等)和多组分气凝胶(二氧化硅/氧化肽气凝胶、有机/无机复合气凝胶等)。

2、气凝胶的生产工艺

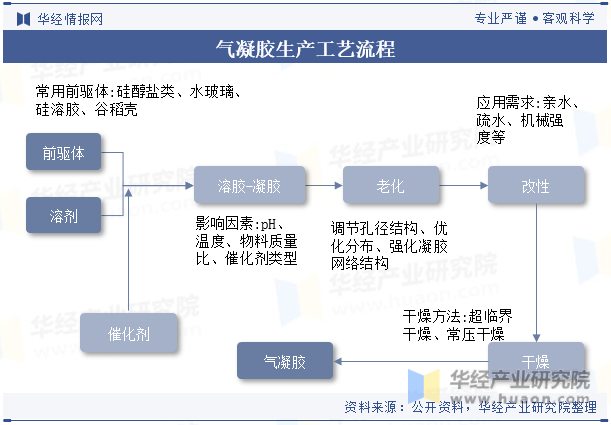

气凝胶的制备流程主要包括:溶胶-凝胶化、老化、改性和干燥。其中,溶胶-凝胶化过程是指前驱体溶胶聚集缩合形成凝胶的过程,水量、溶剂含量、pH值、凝胶温度、水解时间等均是重要控制因素。由于刚形成的湿凝胶三维强度不够而容易破碎坍塌,因此需要在母体溶液中老化一段时间提高强度或者利用表面改性减小干燥应力。干燥过程即用空气取代湿凝胶孔隙中的溶液并排出。

二、气凝胶行业发展相关政策

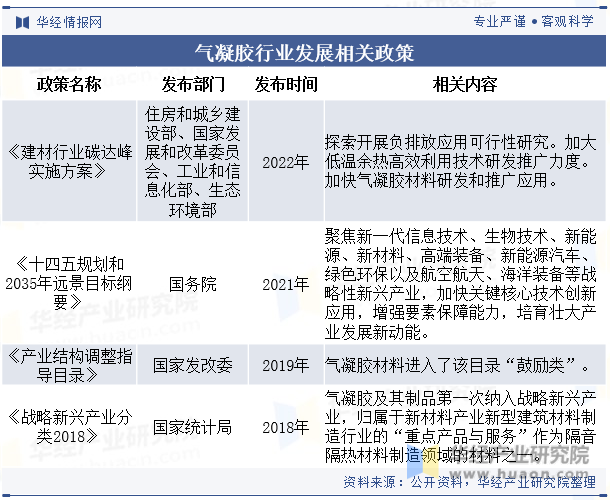

气凝胶被视为国家基础战略性前沿新材料,对降低碳排放、实现“双碳”目标具有重要战略意义。例如,《产业结构调整指导目录》将气凝胶材料列入了该目录“鼓励类”;《建材行业碳达峰实施方案》提出要加快气凝胶材料研发和推广应用。这些政策的出台为气凝胶行业提供了有力支持,促进了气凝胶行业的发展。

相关报告:华经产业研究院发布的《2024-2030年中国气凝胶行业发展前景预测及投资战略咨询报告》

三、气凝胶行业产业链

1、气凝胶行业产业链结构图

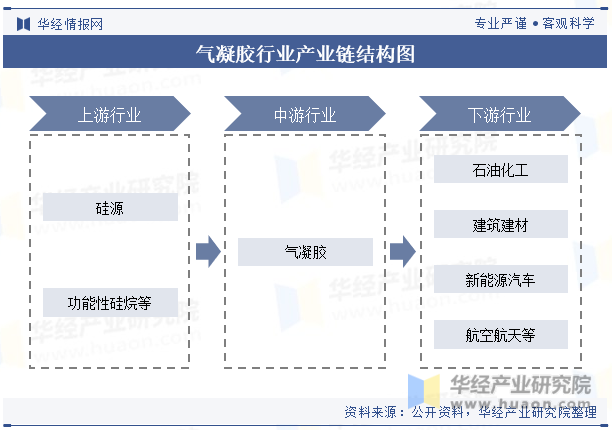

气凝胶产业链包括原材料、中游制造和下游应用三个环节。在原材料环节,气凝胶的主要原材料包括硅源、功能性硅烷等。在下游应用环节,气凝胶的应用领域非常广泛,包括石油化工、建筑建材、新能源汽车、航空航天等。其中,建筑领域是气凝胶最主要的应用领域之一。

2、气凝胶行业上游产业分析

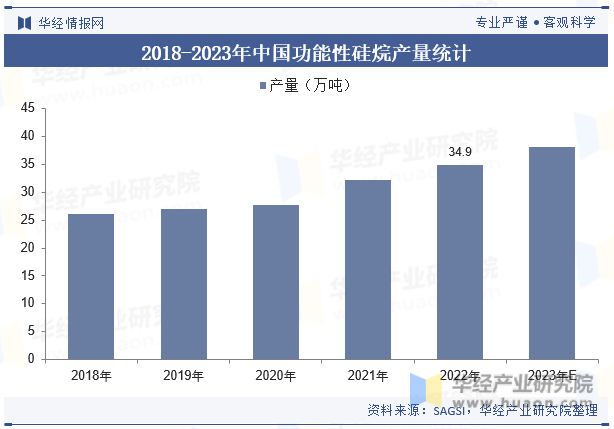

数据显示,我国功能性硅烷企业新增产能较多,2022年我国产能约为66.32万吨,同比增长18.9%。2022年我国功能性硅烷产量约为34.9万吨,同比增长8.1%,随着国内行业的进一步发展,预计2027年中国功能性硅烷产量将达56.8万吨,国内愈发成为重要的功能性硅烷生产基地。

四、中国气凝胶行业现状分析

1、中国气凝胶行业市场规模

随着环保意识的提高和技术的不断进步,气凝胶作为一种节能环保的材料,其市场需求将继续增长。2021年我国气凝胶市场规模达到17.56亿元,近五年年均复合增长率达23.58%,随着气凝胶技术的不断进步和应用领域的不断拓展,预计2022年我国气凝胶市场规模将达到21.7亿元。

2、中国气凝胶行业市场产品结构

中国气凝胶行业市场产品结构主要包括气凝胶材料和气凝胶制品。气凝胶材料是气凝胶制品的原材料,包括硅基气凝胶、碳基气凝胶等。气凝胶制品则包括保温材料、吸附剂、催化剂载体、电极材料等。2021年气凝胶的产品市场中气凝胶材料占比达58%,气凝胶制品占比为42%。

3、中国气凝胶行业细分市场--气凝胶制品

气凝胶保温材料具有超低的导热系数和良好的隔热性能,可广泛应用于建筑、石油化工、航空航天等领域的保温隔热。2016-2021年期间,中国气凝胶制品产量CAGR(复合年增长率)分别为32.6%和21.2%,2021年我国气凝胶制品的产量达到15.4万吨。未来在建筑、石油化工、新能源电池、航空航天等领域的广泛应用,将进一步推动气凝胶制品产量的增长。

五、气凝胶行业竞争格局

气凝胶行业的企业主要集中在一些产业集群地区,如江苏、浙江、福建等省份,这些地区的产业链配套完善,企业之间协作便利,有利于产业的快速发展。目前气凝胶行业的市场份额较为分散,尚未出现一家独大的局面。各家企业各自占据一定市场份额,市场集中度有待进一步提高。

六、气凝胶行业未来发展趋势

气凝胶行业未来将迎来高速发展的黄金时期。随着技术的不断创新和成本的降低,气凝胶的产能和产量将大幅增长,市场规模持续扩大。同时,气凝胶的应用领域也将不断拓展,尤其在建筑、石油化工、新能源等领域的应用将更为广泛。国家和地方政策的支持将为气凝胶行业的发展提供有力保障,推动行业持续健康发展。此外,随着新能源汽车市场的不断扩大,气凝胶在新能源汽车领域的应用也将得到快速发展。总体来说,气凝胶行业未来发展前景广阔,市场规模将持续增长。

华经产业研究院通过对中国气凝胶行业海量数据的搜集、整理、加工,全面剖析行业总体市场容量、竞争格局、市场供需现状及行业典型企业的产销运营分析,并根据行业发展轨迹及影响因素,对行业未来的发展趋势进行预测。帮助企业了解行业当前发展动向,把握市场机会,做出正确投资决策。更多详细内容,请关注华经产业研究院出版的《2024-2030年中国气凝胶行业市场深度研究及投资战略规划报告》。