一、国内外充电桩市场概述

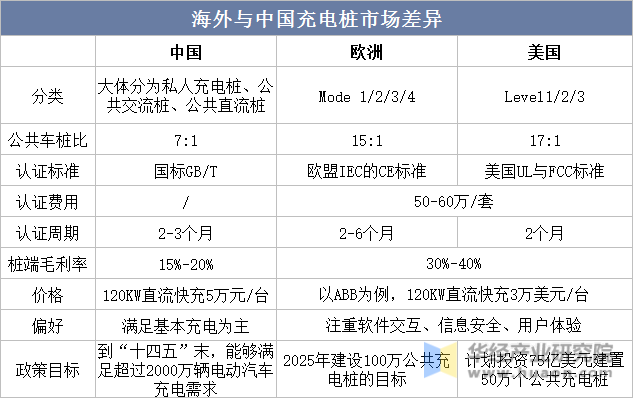

海外充电桩市场与国内市场对充电桩的分类、认证标准、消费者偏好、收费方式、利润让渡等方面存在差异,国内企业出海面临着文化差异与产品认证门槛,对企业海外市场的了解度要求较高。因此,具备较强技术实力、早先在海外市场有业务布局、与海外厂商合作较为紧密、软硬件结合能力较强的企业有望在出海进程中脱颖而出。

海外与中国充电桩市场差异

资料来源:公开资料整理

二、海外充电桩市场发展背景

1、政策

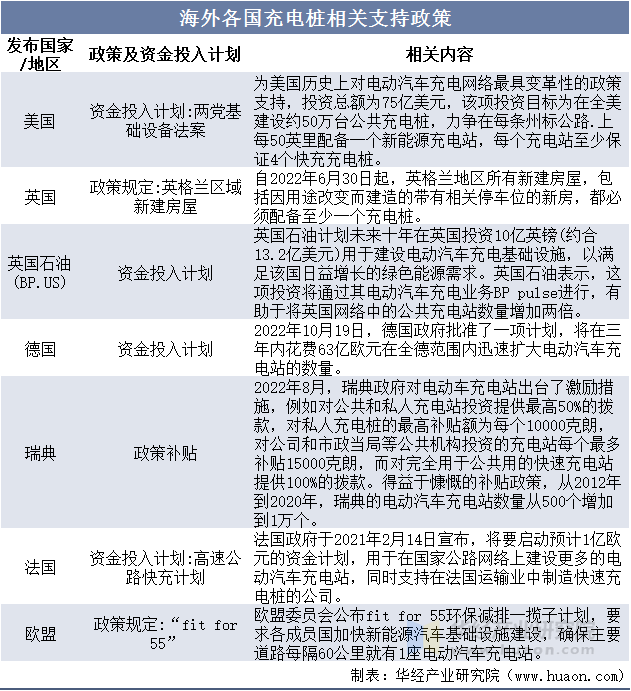

从政策方面来看,截至2022年9月,海外各国地区均陆续发布了关于充电桩设施建设的资金补贴及投入计划。从美国市场来看,2021年11月,参议院正式通过两党基础设施法案,该法案计划投入75亿美元用于充电基础设施的建设,2022年9月14日,拜登在底特律车展宣布批准第一批9亿美元基础设施方案资金,用于在35个州建造电动汽车充电站。在欧洲市场,2021年7月14日,欧盟委员会发布了名为“fit for 55”一揽子计划,要求各成员国加快新能源汽车基础设施建设,确保主要道路每隔60公里就有1座电动汽车充电站。

海外各国充电桩相关支持政策

资料来源:公开资料整理

资料来源:公开资料整理

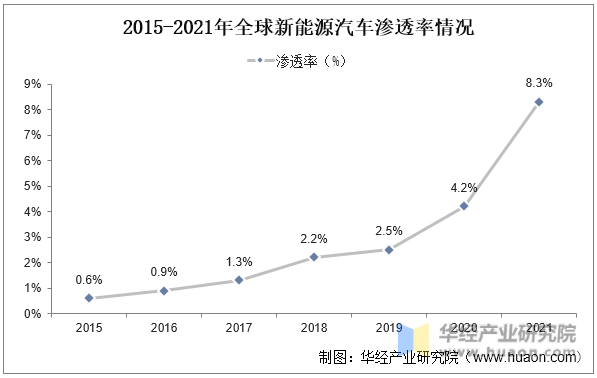

2、渗透率

从社会层面来看,近年来新能源汽车市场发展迅速。在全球范围内来看,新能源销量从2015年的67.1万辆到2021年的650万辆,渗透率也从0.6%上升至8.3%水平。

2015-2021年全球新能源汽车渗透率情况

资料来源:IEA,公开资料整理

相关报告:华经产业研究院发布的《2023-2028年中国充电桩行业市场深度研究及投资前景展望报告》

三、充电桩行业产业链

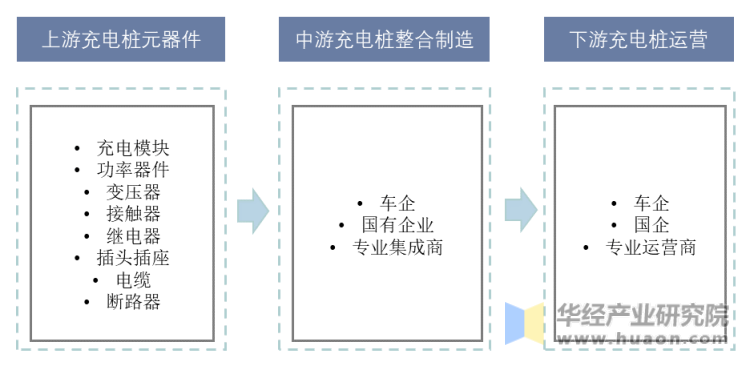

1、产业链

充电桩产业链分为上游元器件、中游制造,以及下游运营。由于充电桩设备的门槛较低,元器件生产、充电桩设备制造、以及运营商有较多重合,分工界限较为模糊。整体来看,高技术壁垒的上游模块、重资产的充电运营商的竞争格局较为集中,上游一般零部件、中游设备制造的竞争格局较为分散。

充电桩产业链

资料来源:公开资料整理

资料来源:公开资料整理

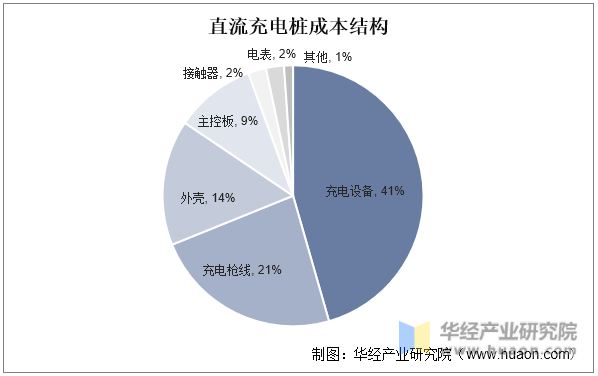

2、成本结构

从成本结构来看,直流桩对电网要求较高,需建设专用网络,因此多配备于集中式充电站内。直流桩的核心零部件为充电模块,整个充电桩的成本构成中,充电模块是充电桩的主要成本来源,占比整桩成本为40%左右。

直流充电桩成本结构

资料来源:公开资料整理

四、海外充电桩市场现状

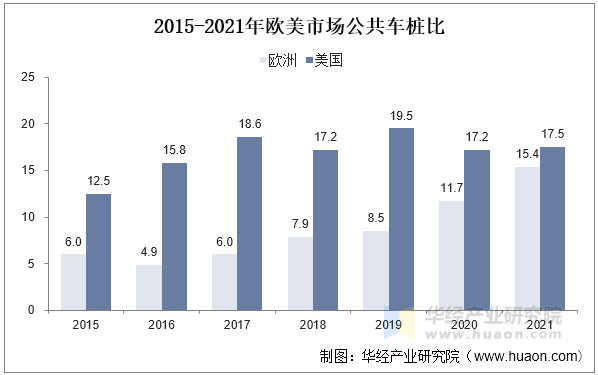

1、公共车桩比

欧洲市场是次于中国的全球第二大充电桩市场,2021年欧洲公共充电桩全球市场份额约24.5%。当前,欧洲充电桩的建设进度慢于新能源车,据IEA统计,2021年欧洲新能源车保有量为550万辆,公共充电桩保有量为35.6万座,公共车桩比高达15:1。美国公共车桩比例与欧洲市场类似,据IEA统计,2021年美国新能源车保有量为200万辆,公共充电桩保有量为11.4万座,公共车桩比达17:1。

2015-2021年欧美市场公共车桩比

资料来源:IEA,公开资料整理

资料来源:IEA,公开资料整理

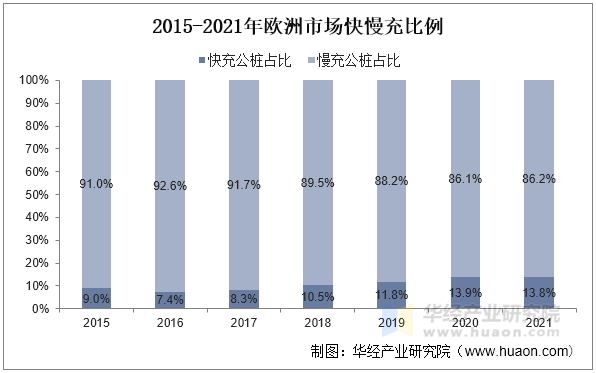

2、快慢充比例

从欧洲充电桩市场结构来看,主要的充电桩存量也以慢充为主,近年来快充市场份额有所增长。据统计,2021年慢充市场占比约为86.2%。

2015--2021年欧洲市场公共车桩比

资料来源:IEA,公开资料整理

资料来源:IEA,公开资料整理

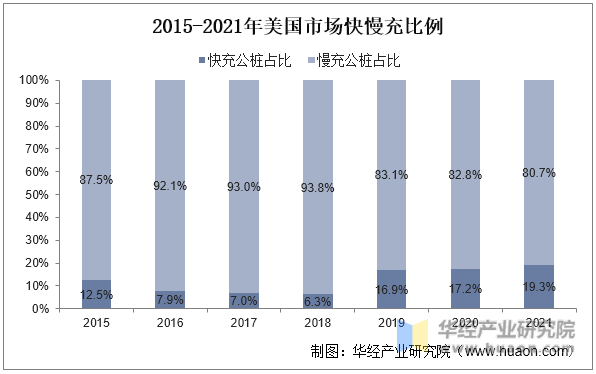

从美国市场方面来看,慢充占比略低于欧洲市场,2021年占比约为81%。其次,2019年以来,美国快充市场份额连续三年上涨,2021年占比19.3%。

2015-2021年美国市场快慢充比例

资料来源:IEA,公开资料整理

五、海外充电桩市场竞争格局

1、欧洲市场

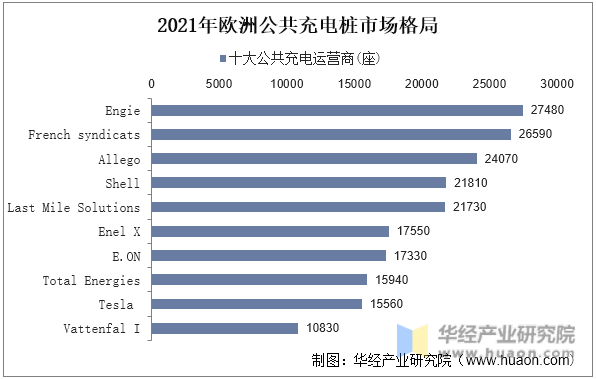

欧洲的充电桩行业参与者分为运营商和服务商两类。其中,充电服务由服务商MSP提供,这类厂商通常不自行建设充电桩,而是与充电桩运营商CPO合作,MSP的用户可以通过充电卡或APP使用CPO的充电桩。充电服务商MSP又可划分为第三方服务商和车企服务商,其中,车企一般只为自有品牌汽车提供服务。目前欧洲充电市场主要由运营商把控,以Engie、French Syndicats、Allego等为主。

2021年欧洲公共充电桩市场格局

资料来源:IEA,公开资料整理

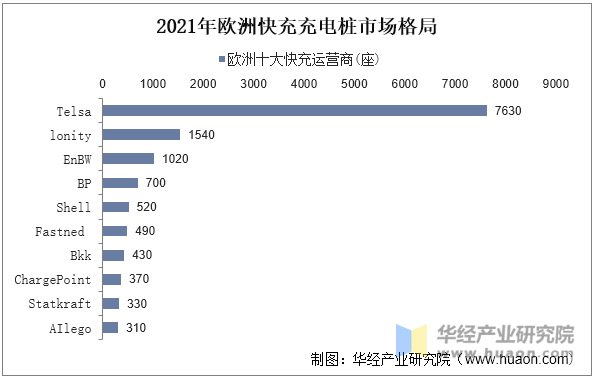

欧洲快充市场方面,主要由车企或能源企业带头推动,如Tesla、Ionity、EnBW、BP等。

资料来源:公开资料整理

资料来源:公开资料整理

2、美国市场

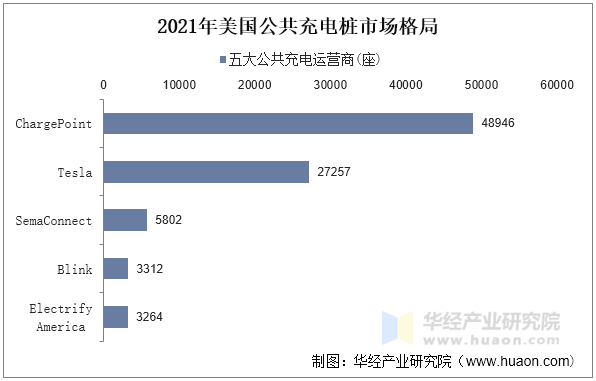

美国为全球第三大的电动车市场,美国充电桩按类型分为AC慢充和DC快充。目前AC慢充占比80%,主要运营商ChargePoint贡献市场份额51.5%。

2021年美国公共充电桩市场格局

资料来源:公开资料整理

资料来源:公开资料整理

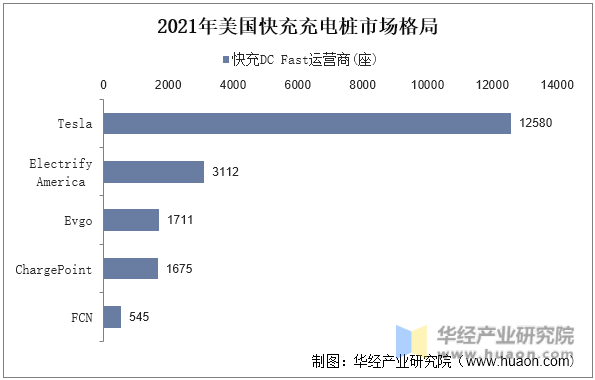

快充市场方面,DC快充占比19%,行业参与者包括Tesla、Electrify America、Evgo、ChargePoint、FCN等,其中,特斯拉市场份额最大,市占率达到58%。

2021年美国快充充电桩市场格局

资料来源:公开资料整理

六、海外充电桩建设数量预测

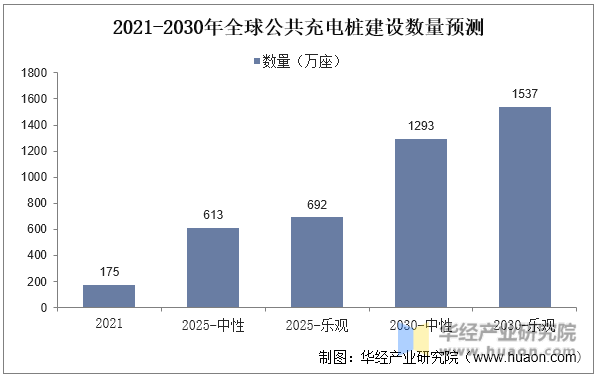

据IEA测算,全球充电桩市场在中国、欧美、东南亚等国家或地区加快建设的背景下,乐观预计在2025年建设完成公共充电桩692万座(包括快充桩213万座与慢充桩480万座),预计在2030年建设完成公共充电桩1537万座(包括快充桩542万座与慢充桩995万座)。其中,美国预计在2030年建设完成132万座,欧洲预计建设完成241万座。

2021-2030年全球公共充电桩建设数量预测

资料来源:IEA,公开资料整理

华经产业研究院通过对中国充电桩行业海量数据的搜集、整理、加工,全面剖析行业总体市场容量、竞争格局、市场供需现状及行业重点企业的产销运营分析,并根据行业发展轨迹及影响因素,对行业未来的发展趋势进行预测。帮助企业了解行业当前发展动向,把握市场机会,做出正确投资决策。更多详细内容,请关注华经产业研究院出版的《2023-2028年中国充电桩行业市场全景评估及投资战略规划研究报告》。