一、珠宝首饰行业概况

珠宝具有美丽、耐久、稀少等属性,自古以来就富有装饰功能、宗教功能和社会功能,而如今逐渐变化成物质财富或美丽的象征。在现今人们基本生理需求已得到满足的情况下,人们会更多地去寻找情感需求。简单地批量化生产已不能满足广大消费者求“新”、求“异”的需要,首饰的个性化定制就显得尤为重要。

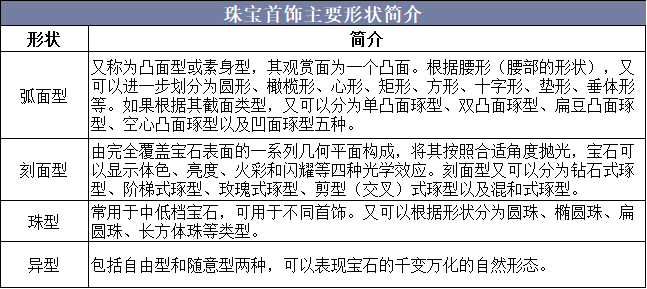

珠宝首饰的主要形状为弧面型、刻面型、珠型及异型。

珠宝首饰主要形状简介

资料来源:公开资料整理

二、全球珠宝首饰行业发展现状分析

全球珠宝首饰行业主要存在四类竞争者:国际珠宝专业品牌商、多品牌奢侈品运营商、区域性珠宝零售商、中低端珠宝制造商;其品牌价值和行业影响力逐级减弱。

全球珠宝首饰行业主要竞争者分类

资料来源:公开资料整理

全球各区域珠宝市场均分为全球性高端品牌、本地中端品牌、低端杂牌三个梯队。目前全球十大珠宝市场有泰国、缅甸、巴西、非洲、俄罗斯、印度、日本、斯里兰卡、美国与中国。

全球十大珠宝市场

资料来源:公开资料整理

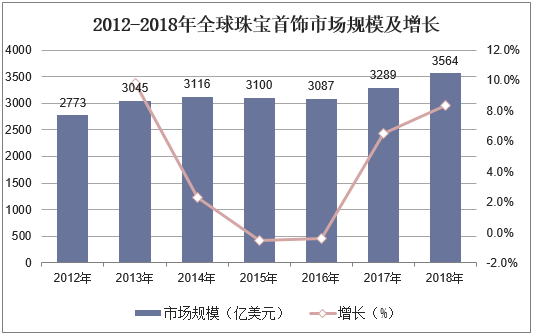

据统计,截至到2018年全球珠宝首饰市场规模达到3564亿美元,同比增长8.4%。

2012-2018年全球珠宝首饰市场规模及增长

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2020-2025年中国珠宝首饰行业市场前景预测及投资战略咨询报告》

三、中国珠宝首饰行业发展现状分析

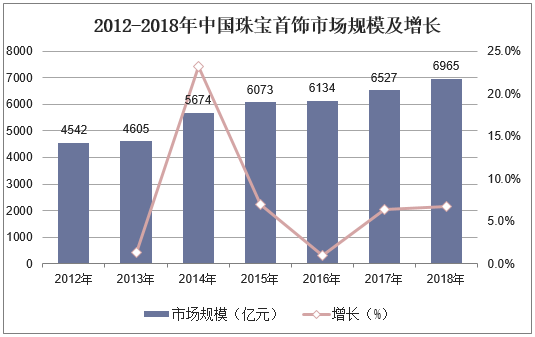

据统计,截至到2018年中国珠宝首饰行业市场规模达到6965亿元,同比增长6.7%。

2012-2018年中国珠宝首饰市场规模及增长

资料来源:公开资料整理

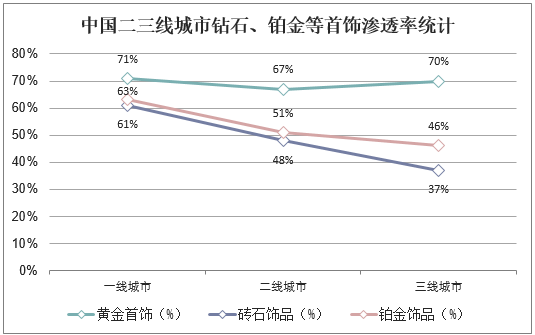

据统计,宝品牌商开发较成熟的一线城市拥有钻石首饰的人群比例约61%,而二三线该比例仅48%和37%。未来在珠宝品牌商加速下沉二三线城市下,低线城市珠宝首饰渗透率仍有提升空间。

中国二三线城市钻石、铂金等首饰渗透率统计

资料来源:公开资料整理

四、中国珠宝首饰行业竞争格局分析

目前,中国珠宝首饰市场已形成境内品牌、香港品牌、国外品牌珠宝企业三足鼎立的竞争局面。其中,高端市场主要被Tiffany、Cartier、Bvlgari等国际知名珠宝首饰品牌垄断。中高端市场、即大众市场竞争激烈,主要有传统港资品牌周大福、周生生、六福珠宝等和境内品牌周大生、老凤祥、明牌珠宝、潮宏基等。中国黄金珠宝企业龙头集聚效应持续加强,主要体现在龙头加速展店方面。目前门店总数超过3000家的企业共计三个,分别为周大生、周大福、老凤祥;与第二梯队的企业差距愈加明显,非上市公司中,周六福的门店总数也据称超过2200个。

中国珠宝首饰行业竞争格局

资料来源:公开资料整理

从中国珠宝首饰行业上市公司市值来看,其中,市值超过百亿元的企业仅有两家,排名第一的是来自上海市的老凤祥,市值达235.4亿元。周大生市值居第二,市值为134.11亿元。

2018年中国珠宝首饰行业上市公司市值排行榜

资料来源:公开资料整理

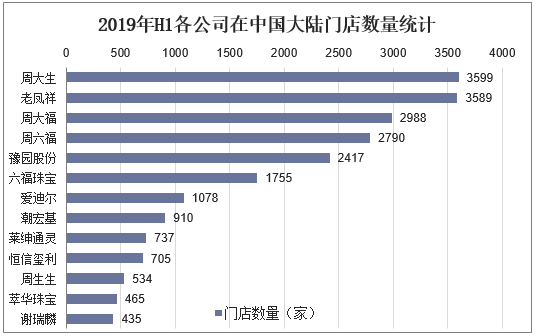

从门店数量来看,据统计,截至到2019年上半年,周大生在中国拥有最多门店,为3599家;其次是老凤祥,拥有3589家门店;周大福、周六福和豫园股份分别有2988、2790和2417家门店。

2019年H1各公司在中国大陆门店数量统计

资料来源:公开资料整理

香港珠宝市场的CR3(周大福、周生生、六福)达36.2%,相比于大陆珠宝市场的16.2%(周大福、老凤祥,周大生),市场集中度较高。香港地区CR10近50%,而大陆市场不足25%。相比于大陆市场,香港地区国际高端品牌(历峰、Tiffany、LVMH等)的占比更高。大陆地区则本地品牌占比更高。香港品牌在香港地区和大陆地区的优势明显。

香港珠宝市场份额

资料来源:公开资料整理

大陆珠宝市场份额

资料来源:公开资料整理

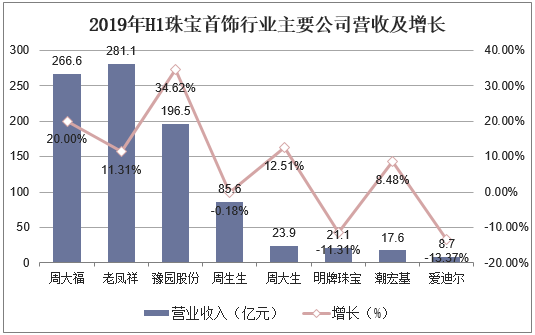

从营业收入来看,周大生、周生生均采用“自营+加盟”的轻资产经营模式,所以营业收入规模与周大福和老凤祥有较大差距。2019年上半年,营收最高的是老凤祥,营业收入为281.1亿元,同比增长11.31%,营收增速最快的是豫园股份,2019年上半年营收为196.5亿元,同比增长34.62%。

2019年H1珠宝首饰行业主要公司营收及增长

资料来源:公开资料整理

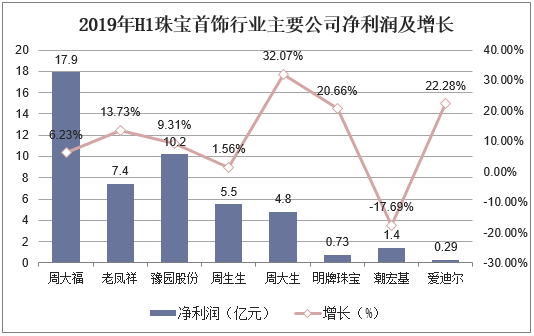

净利润方面,据统计,2019年上半年,中国宝首饰行业主要公司净利润最高的是周大福,净利润为17.9亿元,净利润增速方面,增速最快的是周大生,2019年上半年净利润为4.8亿元,同比增长32.07%。

2019年H1珠宝首饰行业主要公司净利润及增长

资料来源:公开资料整理

五、中国珠宝首饰行业与服务设计结合发展的新趋势

服务设计具体到珠宝上,简而言之,以前珠宝企业更关注如何设计好看的产品、用何种材质,功能暂且不谈,形式和价值一定是第一位的。而未来,珠宝企业应以珠宝作为媒介或手段,根据不同的用户需求去打造针对客户的独特产品。

1、顾客对美的需求——以共享珠宝为例

共享珠宝以等价的方式“租赁”,用后即还,解决了某些偶尔需要出席正式场合、又不经常购买、佩戴珠宝的人群的实际问题。使用之后,用户也不用考虑珠宝的保养、清洁、存放等问题,直接在APP上申请退回,足不出户即可在客户端或网页上继续浏览和下单,平台还会根据用户的喜好等数据,推荐更多首饰以供挑选。

2、顾客对个性化表达的需求——以零售店铺+智能生产线为例

传统金、银、铜等作为主材质的定制珠宝首饰,一般具有工艺步骤繁琐、时间长等特点,而智能控制的生产线可与零售店铺完美结合,用户可在店铺内通过机器自行完成个性化定制(甚至未来直接在手机上操作),实现前端消费者的需求与后端制造业自动化相连,完成C2M产销一体化模式,甚至达到零库存,真正实现珠宝首饰个人快速定制,几小时内快速取件或送货上门,让终端消费者的需求成为诱发产品生产的起因。实体店铺也可腾出更多的空间进行不定期用户活动、分享会等“体验式消费”。

智能的首饰生产线目前已经初具雏形,未来会朝着更加柔性化、全自动的生产线发展。

3、顾客对特殊情感的需求——以某意大利品牌和貔貅造型为例

精准定位用户、针对独立的客户群体推出相应的产品与系列服务更容易得到用户的青睐。亲子首饰、情侣首饰、男士首饰等新颖的分类近几年层出不穷。