一、氨纶行业概况

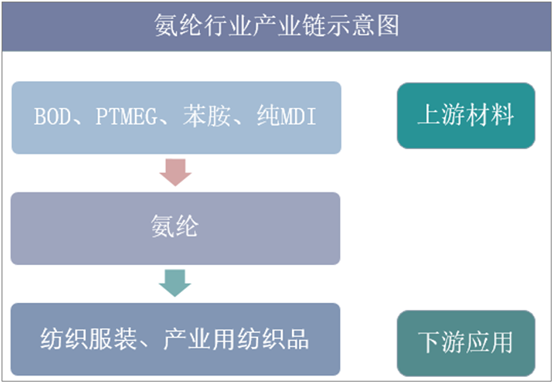

氨纶即“聚氨酯弹性纤维”,是一种由含85%以上聚氨基甲酸酯链段的线性高分子制得的高弹性合成纤维,具有伸长率高、弹性恢复率高、耐疲劳性好等优良特性,广泛应用于纺织服装业。氨纶行业产量上游主要为BOD、PTMEG、苯胺与纯MDI,下游主要应用于纺织服装与产业用纺织品。

氨纶行业产业链示意图

资料来源:公开资料整理

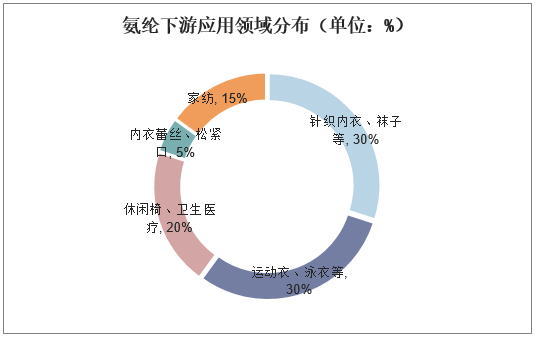

氨纶的下游织造应用范围十分广泛,包纱主要用于休闲服、牛仔裤等。圆机和经编用于制作内衣、健美服、泳装、袜子等。其中经编常用于弹力面料的编织,含氨纶量通常为18%,织物具有良好的横向弹力和纵向弹力。面料花边主要用于装饰花边、松紧带等。随着氨纶价格中枢的不断下移,以及消费需求的升级,氨纶在纺织品中的添加比例有望进一步提高。

氨纶下游织造需求占比(单位:%)

资料来源:公开资料整理

氨纶一般不单独使用,而是少量使用于织物中,改善织物性能,提升织物档次,含量一般在3-30%左右,可根据不同产品的使用性能调整氨纶含量。例如,泳衣氨纶含量20%左右,内衣8-15%,瑜伽服10-20%,压缩衣15-30%,成衣3-8%,丝袜10-30%。

氨纶下游应用领域分布(单位:%)

资料来源:公开资料整理

二、中国氨纶行业发展现状分析

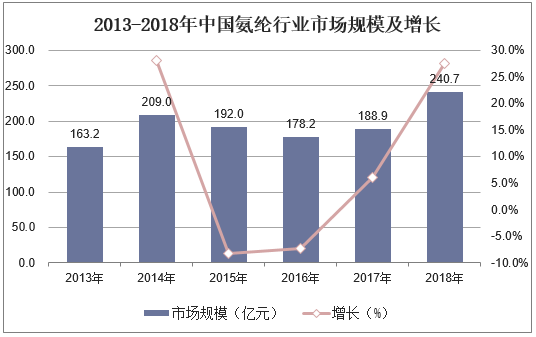

2018年中国氨纶行业市场规模240.7亿元,相比2017年的188.9亿元增长了27.4%。

2013-2018年中国氨纶行业市场规模及增长

资料来源:公开资料整理

产能产量方面,2018年中国氨纶行业产量68.3万吨,同比2017年的55.1万吨增长了24%。2018年,中国氨纶总产能为81.6万吨,较2017年增长了1.9万吨;

2013-2018年中国氨纶行业产量与产能统计

资料来源:公开资料整理

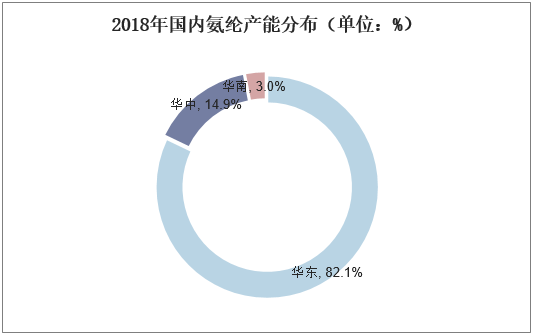

2018年国内氨纶企业平均开工率为80.36%,整体依然维持在较为合理的位置。氨纶产能分布主要集中在华东地区,占总产能的82.1%。

2018年国内氨纶产能分布(单位:%)

资料来源:公开资料整理

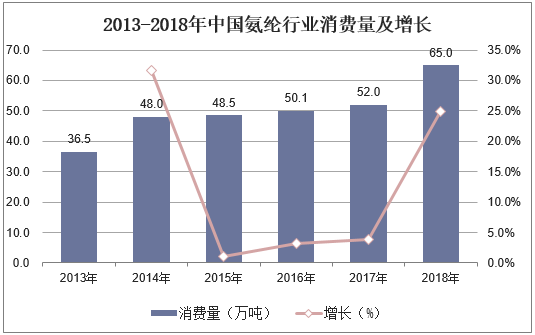

近几年,中国氨纶行业消费量增长,从2013年的36.5万吨增长到2018年的65万吨。

2013-2018年中国氨纶行业消费量及增长

资料来源:公开资料整理

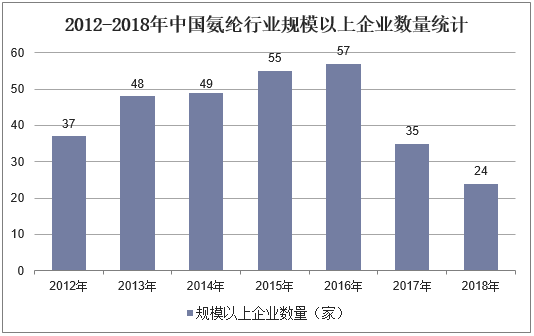

2018年中国氨纶规模以上企业数量24家,比2017年减少11家。

2012-2018年中国氨纶行业规模以上企业数量统计

资料来源:公开资料整理

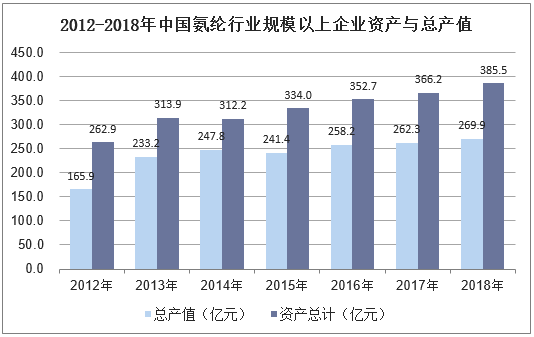

资产方面,据统计2018年中国氨纶行业规模以上企业资产总计达到385.5亿元,同比增长5.3%,总产值为269.9亿元,同比增长2.9%。

2012-2018年中国氨纶行业规模以上企业资产与总产值

资料来源:公开资料整理

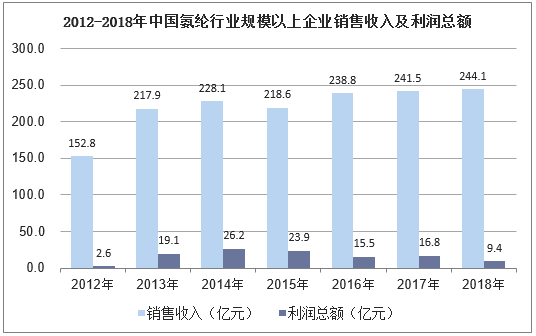

2018年中国氨纶行业规模以上企业销售收入为244.1亿元,同比增长1.1%。利润总额为9.4亿元,同比下降44%。

2012-2018年中国氨纶行业规模以上企业销售收入及利润总额

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2019-2025年中国氨纶行业发展前景预测及投资战略研究报告》

三、中国氨纶行业竞争格局分析

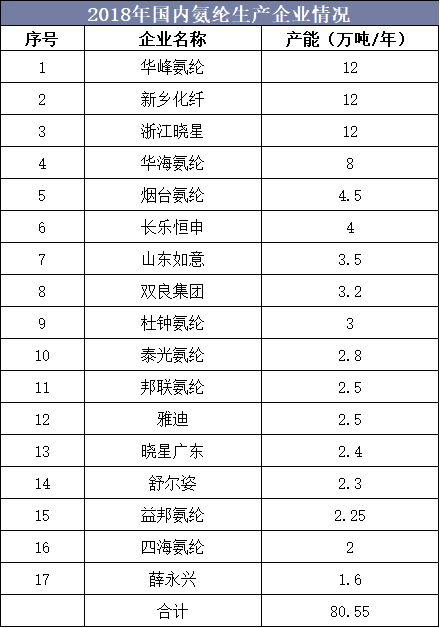

氨纶行业具有明显的头部效应,2018年国内氨纶行业产业集中度(CR4)为44.9%。其中最大的供应商为华峰氨纶,2018年氨纶产能12万吨/年,产量可达14万吨。目前市场上仍有大量小产能企业在生产,随着头部企业的持续扩产,具有规模优势的头部企业将以更低的成本占领市场,小企业老旧的产能将被淘汰,行业集中度会进一步提升。

2018年国内氨纶生产企业情况

资料来源:公开资料整理

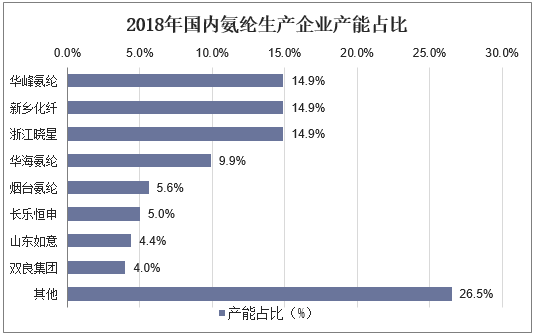

其中国内氨纶生产企业产能占比最高的华峰氨纶、新乡化纤、浙江晓星,产能均为12万吨/年,占比均为14.9%。其次是华海氨纶,产能占比为9.9%。

2018年国内氨纶生产企业产能占比

资料来源:公开资料整理

四、中国氨纶行业发展趋势分析

1、竞争格局不断优化,龙头扩产提升市场份额

过去十几年,国内氨纶行业集中度逐年提升,2018年国内CR5的产能份额约为53.2%,龙头华峰氨纶占比约为14.5%,但行业仍有大量2万吨以下的中小厂商。随着环保约束不断抬升中小企业成本,小企业市场份额持续萎缩,而具备规模效应、低成本优势的龙头不断扩产,行业集中度未来有望继续提升。

2、需求高速增长,产能周期接近尾声

2008-2018年国内氨纶需求维持较快增长,年均增速超过10%,虽然新产能持续投放,但开工率连续多年维持80%左右。未来新产能仅华峰氨纶10万吨、泰和新材6万吨于2019-2020年投产,假设行业需求继续维持10%增长,则新产能可被增量需求同步消化。随着新产能投放结束,预计2021年之后行业景气有望向上抬升。