一、珠宝首饰行业概述

珠宝首饰及有关物品的制造是指以金、银、铂等贵金属及其合金以及钻石、宝石、玉石、翡翠、珍珠等为原料,经金属加工和连结组合、镶嵌等工艺加工制作各种图案的装饰品的制作活动。

珠宝首饰产品分类

类别 | 内容 |

宝石饰品 | 钻石、红宝石、蓝宝石、祖母绿 |

贵金属饰品 | 黄金、白金、银 |

珍珠饰品 | 海水珍珠、淡水珍珠、大溪地珠、南洋珠 |

半宝石饰品 | 蛋白石、紫水晶、黄玉、翡翠、玉、电气石(碧玺)、拓榴石、黑宝石、猫眼石、珊瑚、虎眼石、其他如亚历山大石 |

人造珠宝 | 贝壳、珐琅、景泰蓝、合成宝石(如合成钻石、人造红宝、人造蓝宝、人造祖母绿、人造翡翠等)、平价金属(如铜、镀金、铜组合金、其他各种金饰品)、其他 |

资料来源:公开资料整理

在20世纪80年代之前,我国的珠宝首饰行业基本处于停滞状态。从20世纪80年代开始,我国的珠宝首饰行业伴随着市场经济的发展逐步发展起来,大致经历如下三个发展阶段:

我国珠宝首饰行业发展阶段

时间 | 发展特征 |

1982-1990年 | 1982年国家取消黄金首饰供应管制,居民对饰品的消费需求迅速释放,黄金饰品供不应求,生产企业快速增加,企业品牌竞争意识基本缺乏,黄金首饰价格波动较小,市场竞争程度较低 |

1990-2004年 | 大量品牌开始出现,并形成一部分知名珠宝品牌,珠宝首饰真正进入百姓家庭,行业发展空前繁荣;1997年,国际金价步入调整期,国内对黄金饰品的需求减少,大量生产企业被淘汰,企业开始注重产品质量,设计和生产工艺得到提高 |

2004年至今 | 2003年中国人民银行停止执行包括黄金制品生产、加工、批发、零售业务在内的26项行政审批项目,黄金、白银等贵金属市场全面开放,大批国际珠宝首饰品牌进入国内市场;珠宝首饰品牌之间差异化经营和合作的模式开始出现,企业竞争转向设计研发和渠道建设,行业进入新的发展期 |

资料来源:公开资料整理

经过多年的发展,我国珠宝首饰的加工能力日趋完善,同时竞争亦日趋激烈。更多的珠宝企业开始由“制造型”向“设计创造型”转型,通过建立自有品牌和渠道向产业链的下游发展,参与珠宝零售市场的竞争。

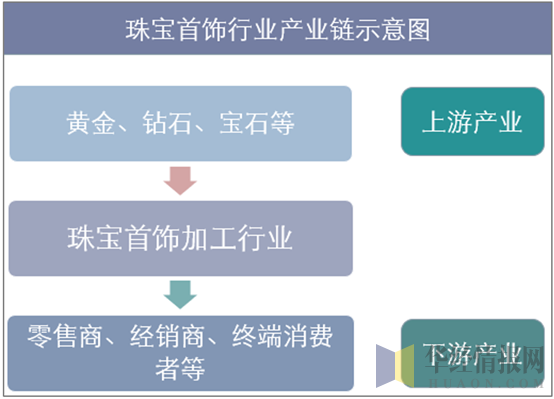

整个珠宝首饰产业链主要分为上游原材料供应商和加工厂、中游批发零售商、下游消费者三个层次。上游主要包括原材料供应商和加工厂,对于黄金和钻石原材料,主要获得渠道为上海黄金交易所和上海钻石交易所,价格公开透明,不存在原材料供应不足的情况。对于彩色宝石原料,由于没有固定的交易场所和公允的参考价格,采购商主要通过对彩色宝石的大小、种类和成色的判断来确定具体批次的价格。

资料来源:华经产业研究院整理

我国珠宝首饰加工厂众多,主要集中于以深圳为代表的珠三角地区。加工厂按照批发零售商的设计进行珠宝首饰的加工,或自行加工传统样式的珠宝首饰供批发商选择。

二、我国珠宝首饰行业消费特征

消费能力和消费场景是影响珠宝首饰消费规模的重要因素。从消费能力方面来说,人均可支配收入与消费能力成显著正相关关系,人均可支配收入的增长情况将决定消费者的购买力程度。

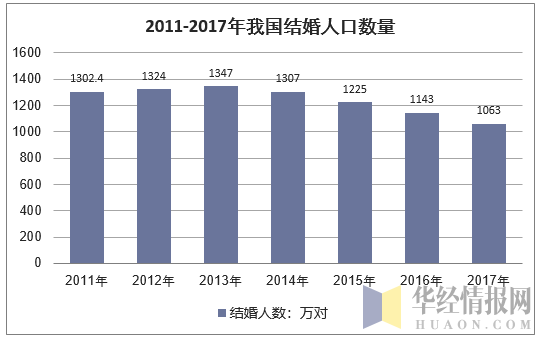

从消费场景来说,根据相关调研数据,婚庆及纪念日是珠宝消费的主要场景,结婚登记人口的变化情况将影响珠宝首饰的需求。

目前珠宝首饰的消费需求正朝着个性化、多样化方向发展。珠宝企业通过深度挖掘特定群体的消费偏好,力图在某一细分领域形成竞争优势。中国珠宝首饰行业已经呈现出差异化竞争局面。相同类型的企业之间具有较强的竞争性,不同类型的企业之间的互补性大于竞争性。

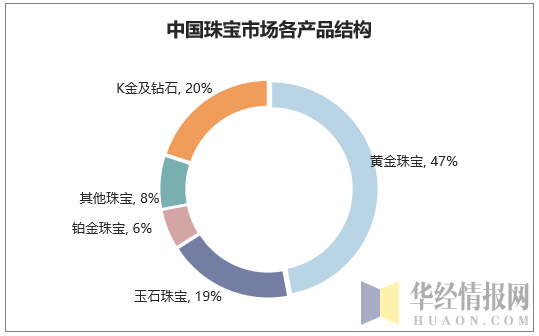

从品类结构上看,目前黄金珠宝在中国珠宝市场占比最高。在中国崇尚黄金珠宝的文化传统与近年高金价驱动的旺盛投资需求下,足黄金珠宝成为国内珠宝市场的主要品类(约占47%)。铂金/K金及钻石/玉石珠宝分别占6%/20%/19%。

而从国际市场上看,钻石珠宝所占份额最大(48%)。黄金珠宝/铂金珠宝分别占40%/7%份额。美国/日本/欧洲等发达市场均以钻石珠宝为主流。

资料来源:BAIN

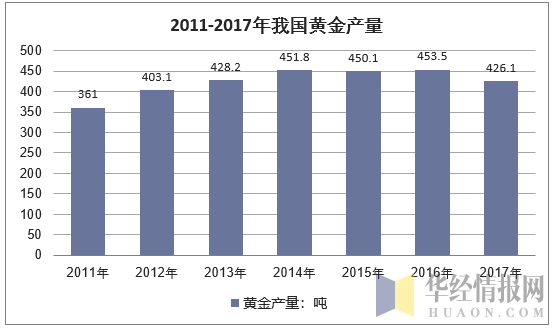

2017年国内累计生产黄金426.142吨,其中,黄金矿产金完成369.168吨,有色副产金完成56.974吨。中国黄金、山东黄金、紫金矿业、山东招金等大型黄金企业集团黄金成品金产量和矿产金产量分别占全国产量的52.24%和40.39%。2017年全国黄金实际消费量1089.07吨,其中,黄金首饰696.50吨,同比增长10.35%;金条276.39吨,同比增长7.28%;金币26吨,同比下降16.64%;工业及其他90.18吨,同比增长19.63%。

资料来源:中国黄金协会,华经产业研究院整理

统计数据显示,2017年国际黄金全年平均价格为1255.18美元/盎司,比2016年1246.14美元/盎司增长0.73%,黄金价格正在企稳。

黄金饰品是中国大陆消费最多的珠宝首饰产品,占比在50%以上。2013年,黄金价格大幅下滑,激发消费者购买欲望,使得当年黄金饰品消费量大幅增长42.5%,达到716.5吨;近年来,黄金价格趋于稳定,抢金潮退却,但是黄金首饰依然是中国大陆消费的主要珠宝首饰产品。

三、珠宝首饰行业分布格局

目前,我国珠宝首饰高、中、低档市场层次分明,品牌优势明显。自上世纪九十年代开始,国外及香港的奢侈品牌陆续迚入大陆,境内的珠宝市场逐步形成了外资品牌、港资品牌、内地品牌三足鼎立的竞争局面。从奢侈品市场来看,高端市场主要被卡地亚、蒂芙尼、宝栺丼等外资占领。从中高档市场来看,香港和境内几个大的珠宝品牌集中于此,各企业实力差距不大:其中,周大福、周生生、谢瑞麟、周大生、老凤祥等境内知名品牌定位于中高端市场,在该阶段市场上占据很大的优势。中高端珠宝首饰市场占了整个珠宝首饰市场较大比例。从低档市场来看,处于这一档次的企业数量众多,大多规模较小,且分散于全国各地,具有区域性但没有较突出且有影响力的品牌。

中国珠宝市场竞争格局

竞争格局 | 主要品牌 |

国际品牌 | 卡地亚、蒂芙尼、宝格丽、其他 |

港资品牌 | 周大福、六福珠宝、其他 |

内地品牌 | 周大生、潮宏基、千禧之星、其他 |

区域品牌 | 北京菜百、萃华珠宝、戴梦德、金伯利 |

资料来源:华经产业研究院整理

四、我国珠宝首饰行业发展前景展望

1、不断扩大的婚庆市场拉动珠宝消费市场

国内珠宝首饰零售市场,因婚庆带动的珠宝销售超过50%,而相对不収达的城市(三四线城市),占比则更高。根据民政部统计数据,2016年,中国结婚人口数高达1132.8万对,2017年,各级民政部门和婚姻登记机构共依法办理结婚登记1063.1万对,比2016年下降7.0%。

资料来源:民政局

预计未来几年,结婚人口将继续保持每年1000万对以上的态势,叠加消费升级等因素,预计未来珠宝首饰行业零售规模将呈稳步增长趋势。而珠宝首饰类商品作为我国传统结婚习俗中的必备品,将受益于婚庆市场的不断增长。相较于高端珠宝首饰购买者,婚庆相关消费需求受众较广,黄釐和钻石首饰是该类消费的主要对象,因其刚性需求属性,对消费者短期财务状况的弹性较小。

2、人均珠宝消费潜力巨大

在人均珠宝消费额方面,随着我国经济高速发展、城市化进程加快,我国人均珠宝消费额近几年有显著提升,由2010年的人均32.61美元提高到了2017年的人均52.4美元。而与世界发达国家横向比较,我国人均珠宝消费额却显著偏低。若未来我国人均珠宝消费水平能达到上述国家的水平,我国未来珠宝首饰消费需求增长空间仍然很大。

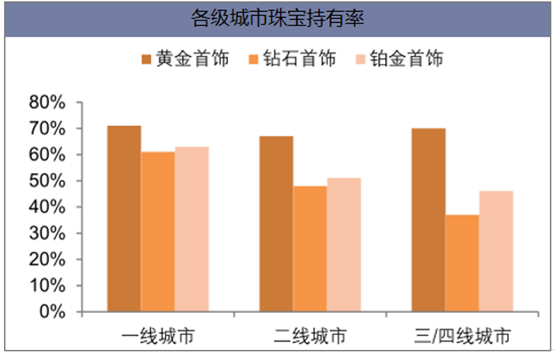

3、受益于居民收入提升,三、四线城市2017年以来的黄金珠宝增势迅猛,渠道下沉是珠宝零售的大趋势。根据世界黄金协会2016年发布关于中国珠宝市场的报告中称三/四线黄金首饰的持有率高于二线城市的持有率。随着三四线消费崛起,将成为推动钻石消费增长主要的驱动力。

各级城市珠宝持有率

资料来源:公开资料整理

4、千禧一代消费崛起,自我犒赏比例提升

千禧一代消费者的崛起。年轻的千禧一代(18岁-29岁)比年长的女性(45岁-54岁)对钻石首饰的需求更大,不仅仅是因为有一半的新娘在这个年龄群体中。他们对市场诉求的变化,国内珠宝市场品类行情、价栺趋势和风栺式样収生了很大变化。如何将饰品做得时尚且富有个性,是所有珠宝企业需要思考的问题。根据统计数据,18-29岁、30-44岁、45-54岁的女性占18-54岁女性的比例分别为30%、43%和27%,但是在购买钻石的女性顾客中,这三个年龄段的占比分别为39%、49%和12%,说明(千禧一代)的女性相比另外两个年龄组购买钻石的频率更高。

相关报告:华经产业研究院发布的《2019-2025年中国珠宝首饰行业发展潜力分析及投资方向研究报告》

本文采编:CY237