一、运动鞋服行业发展背景介绍

我国的运动鞋服市场发展起源于上世纪80年代,以OEM代工为主,内资鞋服品牌大都通过代工起家;90年代后期,内资进入品牌创立的阶段,以福建晋江为主,设立了包括安踏、特步、361度、匹克、贵人鸟等服饰运动品牌,国内体育市场慢慢觉醒,内资品牌通过大规模的电视广告等方式,迅速的获得了品牌知名度;2008年的奥运会的举办,给体育运动服饰品牌提供了爆发的良好契机,运动鞋服进入高速发展的阶段,2008年运动鞋服的销售增速达到32.94%;后奥运时代后,体育品牌急速扩张的后遗症开始显现,产品同质化严重,库存压力加大等,内资运动服饰企业进入了去库存的调整阶段,行业整合力度加强,竞争力较差的小企业开始退出市场。2015年开始,伴随着运动鞋服企业库存调整的初步完成以及新一波体育运动风潮的兴起,龙头企业开始逐步走出困境,行业开始逐渐回暖。

近年来,大力推广全民体育健身被纳入国家战略层面,致力于促进国内体育产业良性发展。2014年10月,国务院下发《关于加快发展体育产业促进体育消费的若干意见》,开启促进体育运动产业高速、深化发展的大幕,被视作国内体育产业里程碑式文件。此后一系列旨在加强全民健身意识的指导性文件相继出台,如2017年底,国家体育总局发布《全民健身指南》,详细讲解健身动作、部位及功能等。得益于健康意识的提升和运动配套设施的完善,近年我国民众对体育运动的参与度显著提高,对运动鞋服的需求也大大增长。

二、我国运动鞋服行业供需情况分析

随着消费者收入水平的持续增长,人们在满足了基本生活支出后,有实力去追求高质量、更舒适的生活方式对健身、旅游、休闲、娱乐等非生活必须的支出有明显的相对和绝对数量上的增加。而且随着生活水平的不断提高,呈现从低层次向高层次渐变的趋势。主要表现在品牌、款式、色彩、面料的性能等方面。

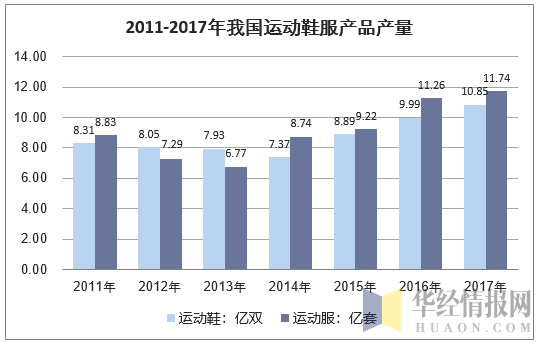

2017年我国运动鞋产量为10.85亿双,产量较2016年同期增长8.61%;2017年我国运动服装产量为11.741亿套,产量较2016年同期增长4.26%。

资料来源:华经产业研究院整理

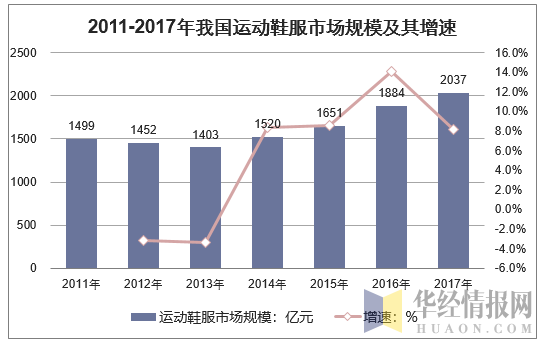

运动鞋服具有功能性与专业性的标签,近十年来随着全球运动时尚风潮愈演愈烈。消费者对于运动服饰的认识不断刷新从而形成广义的“运动风”,对运动服饰的消费偏好加剧,再加以中国为主的新兴市场运动鞋服渗透率提升,以及众多有影响力的赛事不断推动,运动鞋服成为服装行业中增长最为亮眼的品类之一。2017年,我国运动鞋服市场规模为2037亿元,同比2016年的1884亿元增加8.1%。

资料来源:华经产业研究院整理

从目前运动衣装发展总趋势看,运动服装作为户外运动装备已经很狭隘,传统户外产品和室内运动装备之间的空隙地带有逐渐缝合的趋势,运动服装逐渐回归衣用本质,正逐渐走向“泛户外化”。

近年来,我国运动服行业在生产厂家、企业数量增加的基础上,已有企业的规模也在扩大形成了整个行业扩大的良好形势。行业企业将资金投入到新技术、新设备中,聘请更多的专业技术人员和生产人员加入到行业生产中,使行业产品质量和数量都得到了提升。

三、运动鞋服行业竞争格局

从行业发展来看,2001~2011年是国内运动用品成长最快速的十年,基本保持双位数增长,并以2008年前后的奥运会热潮以及本土运动品牌(安踏、李宁、匹克、361度、特步)登陆资本市场,成为达到顶峰的标志。

2011年之前,国内运动用品市场主要为高端与中低端两部分。高端市场由Nike、Adidas牢牢占据,以高品质、高价位为典型特征;中低端市场主要为本土运动品牌,深耕二三线乃至更低线城市,以产品大众化、价位相对较低为主要特征。

2011年之后,行业调整期为部分国际品牌的发展提供难得的空间。在这期间,Nike、Adidas战略重心以开设工厂店清理库存并进入三四线城市为主,以NEWBalance、Asics为首的国际品牌在一二线城市迅速崛起,凭借极具特色的产品及高性价比,征服一二线的年轻消费群体。

国内运动用品市场主要品牌

品牌类型 | 品牌 | 市场根基 | 主力价位区间(专卖店) |

高端品牌 | Nike(美国) | 一二线城市 | 800+ |

Adidas(德国) | 一二线城市 | 800+ | |

中高端品牌 | NEWBalance(美国) | 一二线城市 | 400~800 |

Asics(日本) | 一二线城市 | 400~600 | |

Skechers(美国) | 一二线城市 | 500~800 | |

大众品牌 | 安踏 | 二三线城市 | 200~400 |

李宁 | 二三线城市 | 200~400 | |

特步 | 二三线城市 | 200~400 | |

361度 | 二三线城市 | 200~400 | |

匹克 | 二三线城市 | 200~400 |

资料来源:公开资料整理

随着体育运动事业的发展,运动服不在是运动员的专属,更接近生活日常化,同时不断朝着时尚潮流化的方向发展,因此也越来越备年轻人关注。

四、运动鞋服行业发展前景展望

1、行业发展有利因素

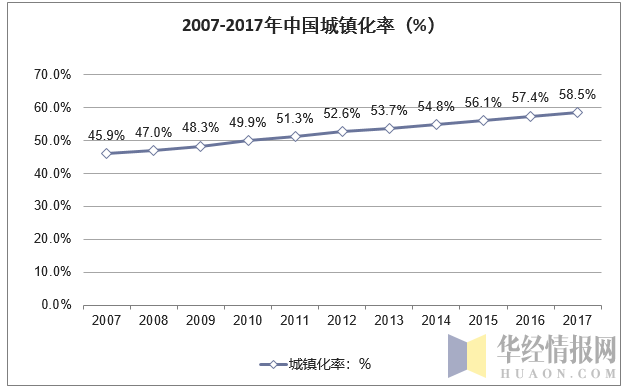

(1)城镇化进程带动消费增长

近年来,我国国民经济继续保持平稳快速发展,城镇居民可支配收入持续增加。我国人均GDP超过3,000美元之后,零售产品和服务消费快速升级并呈现多层次、多样化的发展特征。生存型消费开始向发展型和享受型消费过渡,带动休闲产业及其相关运动鞋服产品消费的增加。

2017年,城镇人口占总人口比重(城镇化率)为58.52%,比2016年末提高1.17个百分点。

资料来源:国家统计局,华经产业研究院整理

国家“十二五”规划中明确提出“积极稳妥推进城镇化、实施就业优先战略、深化收入分配制度改革、健全社会保障体系和营造良好的消费环境”,将进一步释放城乡居民消费潜力,促进消费结构升级,并为运动鞋服产品消费的增长创造有利条件。

(2)体育强国战略促进行业发展

近年大力推广全民体育健身被纳入国家战略层面,致力于促进国内体育产业良性发展。2014年10月,国务院下发《关于加快发展体育产业促进体育消费的若干意见》,开启促进体育运动产业高速、深化发展的大幕,被视作国内体育产业里程碑式文件。此后一系列旨在加强全民健身意识的指导性文件相继出台。

得益于健康意识的提升和运动配套设施的完善,近年我国民众对体育运动的参与度显著提高。

2007-2014年间,我国经常参与锻炼的人数占比大幅提高,各年龄段锻炼人数占比由个位提升至双位数。预期经常参加锻炼人数将继续上升,体育配套设施将更加充裕。至2030年,我国经常参加体育锻炼人数将达5.3亿人,人均体育场馆面积将达2.3平方米。

(3)体育活动参与度逐渐提高

随着我国人民生活水平的不断改善,大众的健康意识和健身活动参与度逐渐提高。体育运动逐渐向休闲、娱乐与健身相结合的多元化方向发展,并已成为城镇居民生活的重要组成部分,而由此产生的广泛消费需求带动了相关运动鞋服产业的发展。

(4)第三方物流发展迅速

随着我国“世界工厂”地位的逐渐确立,制造业的高速扩张带动了第三方物流产业的大发展。中国加入WTO之后,国际物流巨头纷纷进入中国市场,进一步提升了我国第三方物流行业技术和管理水平,提高了物流行业整体效率。

目前我国拥有大量的优秀第三方物流企业,可以满足运动鞋服企业在采购、仓储、销售各环节上的物流需求。随着物联网技术、智能化技术在物流行业的深入应用,第三方物流企业将为运动鞋服行业带来更高效的供应链管理体验和更低的物流及运营成本。

相关报告:华经产业研究院发布的《2019-2025年中国运动鞋服行业市场深度评估及投资方向研究报告》

本文采编:CY237