一、超声行业概述

医用超声诊断仪最早诞生于20世纪60年代,早期只能获取人体组织的结构信息,简称B超,通过黑白的灰阶图像来显现不同组织对超声波的反射强度,因此又称为黑白超。直到20世纪80年代,通过超声波的多普勒原理和技术,超声诊断仪不仅可以显示结构信息,还可以显示人体内的血流信息,并且通过红蓝两种颜色来区分血流的方向,彩超--彩色多普勒超声诊断仪正式诞生,彩超的时代正式到来。

彩超诞生的早期,全球彩超设备的生产厂商规模并不大,并且只聚焦彩超设备,属于早期技术的探索者角色。随着彩超技术的进步,图像质量的不断提高,超声影像作为一种实时的,无放射性的检查方法逐步得到了临床医生的认可,彩超设备的需求得到了逐步的释放,彩超市场规模的增大,引起了全球医疗巨头的关注,尤其是以大影像为核心产品的全球医疗影像的巨头GPS的关注(通用电子GE,飞利浦Philips,西门子Siemens)。

彩超市场的发展,在2000年以前几乎完全被进口品牌所垄断。国产超声厂家只有零星的几家国有背景的企业,比如汕头超声,无锡海鹰,四川绵阳等能够生产黑白超声,直到2004年深圳开立公司生产出国内第一台彩超产品。随后的2006年国内医疗器械龙头深圳迈瑞公司生产出第一台彩超产品,并在此后的十几年中一直引领着国产超声行业的发展。

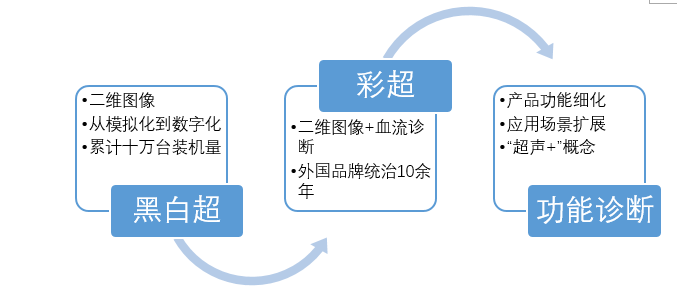

国产超声风雨35年,主要经历了三个重要的里程碑发展阶段:黑白超时代(1983-2003)彩超时代(1997-今),功能诊断时代(2000-今)。

资料来源:华经产业研究院整理

国产彩超经过十余年的发展,截止目前国产厂家的数量大大小小有三四十家,有一定知名度的包括深圳迈瑞,深圳开立,汕头超声,深圳蓝韵(曾在新加坡上市),苏州飞依诺,沈阳东软,深圳恩普,深圳华声等。在乡镇和社区一级的低端市场,国产品牌的超声已经占据了主流。但是整体市场从销售金额的市场份额占比来看,进口品牌依然占据了75%左右。近几年,国产的迈瑞,开立等公司开始在中高端彩超的市场推出自己的产品,并且凭借着一定的价格优势和服务优势,逐步抢占进口品牌的市场份额,但是对于占据了整个市场将近30%份额的超高端以上彩超领域,国产超声目前只有深圳迈瑞的少量机型能迈进这个门槛。

二、超声行业市场容量估算

根据对行业的跟踪,以6-8年为彩超的存续周期,彩超目前的保有量约为13-14万台,每年新更换的台数约为2-3万台,2017年由于招标回暖,接近3万台的增量设备。不同级别医院彩超设备的保有量,可以按照平均值来计算。三级医院可达10台左右,二级医院5台左右,一级医院1台,未定级医院2台(主要为民营性质医院),乡镇卫生院和社区卫生服务中心0.5台,计划生育技术服务机构和妇幼保健机构1台。根据以上数据可以估测出,全国所有医疗机构的彩超设备保有量大约在13-14万台。

全国所有医疗机构的彩超设备保有量估算

- | 三级医院 | 二级医院 | 一级医院 | 未定级 | 社区卫生服务中心 | 乡镇卫生院 | 妇保机构 |

数量(截止至2018年4月底,间) | 2427 | 8529 | 10135 | 10351 | 34764 | 36542 | 3074 |

平均拥有超声数(台) | 10 | 5 | 1 | 2 | 0.5 | 0.5 | 1 |

彩超存量(台) | 24270 | 42645 | 10135 | 20702 | 17382 | 18271 | 3074 |

总计 | 13.6万台 | ||||||

资料来源:公开资料整理

除了正常的更新替换,彩超的新增量主要发生在三级医院的非超声科的临床科室(广义POC领域)、二级医院的超声科和非超声的临床科室(分级诊疗,必须加强二级医院的建设;同时国家政策要求全国县级医院逐步实现必须设置卒中中心和胸痛中心,且必须配置彩超设备),新建的民营医院(18年4月比17年4月新增民营医院数量2398家),以及社区中心和乡镇卫生院。

过去彩超设备平均生命周期约为6-8年,近年来生命周期在逐步缩短,平均5年更替,对于使用频繁损耗较快的三级医院,以及需求不断更替的情况下,部分医院3-5年就需要更换彩超设备。纵然台数的增量不会有大幅的增加,然而随着医疗产品的需求升级,“以好替旧”,将成为行业增长的强劲动力。

彩超设备的新增量并不会在短期内完成,然而目前国家的政策方向是确定的,而且比如分级诊疗,新建民营医院的增多,提升社区和乡镇卫生院的水平等都是正在进行中的项目,趋势明显。因此预计在未来5年的时间里,以上提到的所有新增设备都会到位。假设三级医院的平均新更换3台,二级医院平均新更换2台,民营医院每年新增约4500台,合计每年预计新增2.88万台超声采购量。

三级医院、二级医院、民营医院每年新更换超声采购量测算

- | 三级医院 | 二级医院 | 民营医院 |

数量(截止至2018年4月底,间) | 2427 | 8529 | 19274 |

每年新更换(台) | 3 | 2 | - |

彩超新更换总数(台) | 7281 | 17058 | 4500 |

总计(台) | 28839 | - | - |

资料来源:公开资料整理

三、超声行业的竞争格局

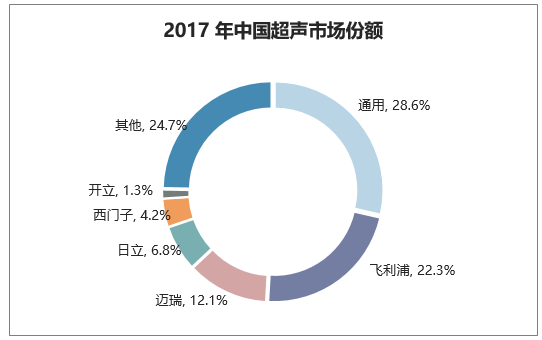

2017年中国超声诊断设备市场超过80亿元。2017年中国超声行业市场容量约为100亿,第三方数据明显低估中国的需求释放。2017年超声行业增速接近20%,而龙头企业增速更为强劲。随着刚性需求释放、升级换代、政策红利持续推进,中国超声设备市场中国每年需要花还将快速增长。

资料来源:公开资料整理

GPS占据国内约60%市场份额,GE和飞利浦由于技术领先,合计在中国超声市场占据50%以上的市场份额。西门子近几年市场份额日益萎缩,市场份额已被迈瑞等企业甩开很远,与开立份额相当。自2016年开始,超声国产小龙头的增长都显著超过进口品牌的增长,也超出行业增长,随着控费的大主题不断执行,国产设备以其优异的性价比逐步挤占进口品牌份额,尤其是在走量的设备上,具有很大的竞争优势。而随着行业监管的趋严和国产优质企业的品牌效应,规模较小的创业型企业,发展前景相对不乐观。传统的普通彩超设备,龙头具有品牌、成本、规模效应等特点,小企业难以分羹,然而在一些具有特色的功能细分产品,可能在未来能够占据一席之地。

四、超声行业发展的驱动因素分析

1、远程医疗利好国产优质彩超公司

远程医疗对彩超是一个非常大的需求点,主要集中在乡镇医院一级,以中低端彩超产品为主。从2017年开始,远程医疗对彩超设备的采购主要以省级大型招投标的形式出现,尤其以贵州省的远程医疗采购项目最为知名,全省通过两次招标的形式,共采购彩超,中标产品基本全部都是国产品牌。总计中标彩超1000余台,金额高达1.66亿人民币。未来几年,在全国范围内都会陆续出现不少与此类似的远程医疗招投标机会。如果简单线性递推,各个省的招标采购完成,预计可能给市场带来20-30亿的增量市场,而这个增量市场,主要是国产品牌的战场,将极大的利好国产优质彩超公司。

2、分级诊疗扩容基层,带来POC的需求放量。

目前彩超医生数量的不足以及临床功能性的诊断的需求,POC市场具有很大的发展潜力。过去彩超医生要求很高,要对各个疾病非常了解才能做出综合性的诊断结果,对医生的依赖性很强。而不同科室对于临床诊断的判断,需要更加精准的功能性综合诊断,并且单个病种或者脏器的诊断,对医生在彩超领域专业能力要求不高,培训周期也大大缩短。通用型的设备逐步走向专科化的产品,因此在应用的创新未来将是POC的重点。

从体检科,妇产科,生殖科,到麻醉科,急症科,重症ICU,后续还会有泌尿科,疼痛科,理疗科、康复等等。按照每个科室1台彩超,大型三级预计一个医院新增10台甚至更多彩超,会是未来彩超行业长期发展的逻辑之一。

未来新增POC彩超空间测算

- | 三级医院 | 二级医院 | 一级医院 | 未定级 | 社区卫生服务中心 | 乡镇卫生院 | 妇保机构 |

数量(截止至2018年4月底,间) | 2427 | 8529 | 10135 | 10351 | 34764 | 36542 | 3074 |

平均拥有超声数(台) | 10 | 5 | 1 | 2 | 0.5 | 0.5 | 1 |

彩超存量(台) | 24270 | 42645 | 10135 | 20702 | 17382 | 18271 | 3074 |

总计 | 13.6万台 | ||||||

资料来源:公开资料整理

目前常规彩超每年新增2-3万台彩超,而POC彩超保有量空间约11万台(不含替换),按照单台15万出厂价计算,约有150亿元新增空间有待开发。而假定市场不增长,按照10年时间周期来填满需求,平均每年新增约15亿市场容量。

3、新增五大中心,预计每年带来3亿增量市场

2016年8月,国家卫计委发布公告关于加快推进区域性胸痛、卒中、创伤、危重孕产妇、危重新生儿等市级五大救治中心和县区分中心建设,完善信息网络平台和数据管理系统,提升智能院前急救能力,实现多学科协作的无缝对接,为急病患者开辟救治的绿色通道,切实降低患者的死亡率和致残率。五大救治中心的医疗设备配置要求中,彩超都已经入选。

国家政策要求是每个区县都要覆盖到,而且五大中心的彩超设备并不归属超声科采购和管理,这无疑将会是彩超设备这两年以及未来几年的比较突出的新增量。

五大中心超声配置要求

五大中心 | 文件 | 重点内容 |

指导文件 | 《进一步改善医疗服务行动计划(2018-2020年)》 | 在地级市和县的区域内,符合条件的医疗机构建立胸痛中心、卒中中心、创伤中心、危重孕产妇救治中心、危重儿童和新生儿救治中心。 |

胸痛中心 | 《胸痛中心建设与管理指导原则(试行)》 | 急诊科能够开展24小时床旁心电图和超声心动图检查、肌钙蛋白和D-二聚体等快速检测 |

危重孕产妇救治中心 | 《危重孕产妇救治中心建设与管理指南》 | 要求配置床旁彩超大于等于1台 |

危重新生儿救治中心 | 《危重新生儿救治中心建设与管理指南》 | 要求配置超声诊断仪大于等于1台 |

卒中中心 | 《医院卒中中心建设与管理指导原则(试行)》 | 配置超声科医生 |

创伤中心 | 《创伤中心建设与管理指导原则(试行)》 | 要求能够完成创伤重点超声评估 |

资料来源:卫计委

4、中国超声市场主要消费群体是各大医院及医疗机构,中国具有特色化的医院分布情况,医疗资源分配不平衡,2016年一二三级医院的数量19,124,其中三级为2,202,占比为12%,然而收入端占比超过68%。三级医院收入高,医疗经费充足,一直以来都是进口超声品牌争夺的主战场,就目前而言,三级医院的采购金额约为所有医院的40%左右,仍是消费大户。

资料来源:卫计委

中国作为人口大国,随着经济的飞速发展和医疗需求的快速扩容,中国将成为群雄逐鹿的金砖市场,因此,迈瑞和开立在近几年都加强了国内市场的布局,中国市场的增速在经历了2015年的行业冰点后,景气度快速提升,而国产龙头的增速远超行业增速,市场份额也在快速提升。

国产超声仪进口替代主战场是高等级医院和低等级医院,中间等级医院(县级医院)偏向于购买进口高端仪器,这是由医生水平、经费情况、更换周期等因素决定的。未来国产品牌还将继续抢占进口市场份额,进口品牌未来仅能保留超高端的和特定超声检测的市场份额,满足医生科研和临床特定的需求,其他的市场份额有望被优秀的国产品牌取代。

相关报告:华经产业研究院发布的《2019-2025年中国医用超声仪器市场深度调查及发展前景研究预测报告》

本文采编:CY237