在严监管和IPO常态化的背景下,IPO堰塞湖慢慢解决,整体IPO过会率稍有提升。

2018年9月4日,第十七届发审委2018年第138、139次会议审核结果公告显示:无锡上机数控股份有限公司(下称“上机数控”)、新疆交通建设集团股份有限公司(下称“新疆交建”)、深圳市铂科新材料股份有限公司(下称“铂科新材”)三家成功过会,单日过会率为75%。

但今日唯一一家上会的新三板公司秦森园林却被证监会暂缓表决。新三板在线注意到,秦森园林或许存在“三类股东”问题、经营性现金流持续为负等情况。

新三板公司秦森园林遭暂缓表决

公开资料显示,2015年4月1日挂牌的秦森园林,其主营业务为园林工程施工、园林景观设计、园林养护及苗木种植。

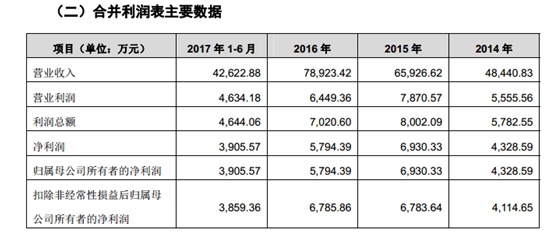

公司业绩表现不错,其2014年、2015年、2016年、2017年前6月(下称“报告期”)分别实现营收为4.84亿元、6.59亿元、7.89亿元、4.26亿元;同期净利润分别为4328.59万元、6930.33万元、5794.39万元、3905.57万元。

新三板在线注意到,在盈利状况良好的背后,秦森园林现金流持续流出。

秦森园林资金需求较强,公司所从事的园林项目普遍存在工期长、结算周期长等情况,一旦遇到PPP或BT等形式的工程项目,结算周期会拖累企业的发展速度。

财务数据显示,该公司的经营性现金流连续三年为负,其2014年—2016年三年的经营性现金流分别为-7274.41万元、-3925.04万元、-9037.75万元;直到2017年前6月其经营性现金流才变为正值4911.34万元。

对此,秦森园林解释其原因是给南昌三个项目垫资所致。这三个项目全是BT项目,BT即承建方先建设再移交给建设单位,再由建设单位向承建方支付回报的一种合作模式。

值得关注的是,作为秦森园林重要供应商的株洲县禄口镇兴南石业经营部,近几年反复的注销,又重新注册,而且前后5次经营者均不是同一人。

更关键的是,秦森园林或许存在“三类股东”问题。据其招股说明书披露,公司于2015年4月挂牌新三板后,曾在当年底引入永盈资产永丰一期专项资产管理计划等投资者,而这些恰属于“三类股东”。

此外,新三板在线注意到,秦森园林于2018年1月17日披露的最新版招股说明书存在净利润前后数据打架的情况。

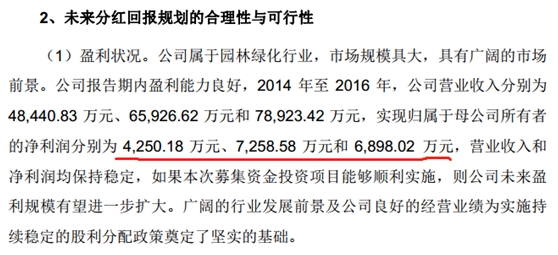

其中,在合并利润表中,公司归属于母公司所有者的净利润分别为4328.59万元、6930.33万元、5794.39万元、3905.57万元;而在未来分红回报规划中,其归属于母公司所有者的净利润则变为4250.18万元、7258.58万元、6898.02万元。

上机数控“闯关”成功

同日上会的上机数控、铂科新材、新疆交建三家企业均成功过会。证监会主要关注三家企业的产品、经营业务、持续经营能力、毛利率等细节问题。

公开资料显示,上机数控主要从事精密机床的研发、生产和销售,其下游为光伏、蓝宝石等行业。该公司早在2012年4月就提交过招股说明书,拟在创业板上市;如今终于如愿。

上机数控财务数据显示,2015年、2016年、2017年,其分别实现营收为1.43亿元、2.97亿元、6.33亿元;同期实现净利润分别为1133.24万元、5116.79万元、1.89亿元。

发审会上,证监会关注到上机数控产品、毛利率、持续经营、收入结构等情况。

证监会注意到,上机数控经营业务受所处光伏行业景气度影响程度较大,报告期收入增幅波动较大。据此,要求该公司结合所处行业竞争状况、行业政策及变动趋势、产品市场容量、技术发展状况、核心竞争力以及在手订单情况等,说明公司是否具备持续盈利能力,及所处市场环境、政策环境是否面临重大不利变化等。

同时,证监会要求上机数控结合美国201条款、欧美双反政策对中国光伏产业的影响,说明对发行人业务的影响。

此外,证监会注意到,上机数控在报告期内产品结构及客户结构发生了重大变化。据此,其要求公司解释:报告期收入结构变化的基本情况及原因,与行业变动趋势是否一致;前述变化是否构成发行人最近3年主营业务发生重大变动。

此外,上机数控还被要求说明2015年追溯调整的原因及合理性;并结合销售单价、单位成本和收入占比的变化说明毛利率逐年提高的原因等。

铂科新材股权、新疆交建资产负债率引关注

铂科新材自设立以来一直从事合金软磁粉、合金软磁粉芯及相关电感元件产品的研发、生产和销售。

财务数据显示,公司2015年、2016年、2017年分别实现营收1.40亿元、2.28亿元、3.39亿元;净利润分别为2336.18万元、5652.94万元、6919.40万元。

证监会关注到铂科新材股权收购和股权转让问题,公司2015年11月以3600万元收购惠州富乐100%的股权,款项分期支付。对此,其要求公司解释:惠州富乐在被收购前后是否存在违法违规行为、本次收购的相关资产是否存在权属瑕疵,债权债务是否清晰等。

而铂科新材前身铂科有限设立时的股东为杜江华、郭雄志,各持股50%,直至2013年12月股权转让后摩码投资成为控股股东,铂科新材披露公司实际控制人为杜江华。

对此,证监会要求铂科新材,说明第二大股东郭雄志对发行人经营决策、人事安排和公司治理等方面的实际影响力;未将杜江华与郭雄志认定为一致行动人的原因及合理性等。

当天过会的第三家公司——新疆交建主营业务为公路、桥梁、隧道、市政工程等基础设施的施工。

2014年、2015年、2016年、2017年前9月(下称“报告期”),公司分别实现营收30.07亿元、23.48亿元、23.10亿元、57.30亿元;对应的净利润分别为9247.22万元、1.74亿元、1.83亿元、2.11亿元。

虽业绩亮眼,证监会关注到:新疆交建存在报告期收入、扣非净利润波动较大,工程施工毛利率呈下滑趋势,2017年经营净现金流量大幅变动等情况。

证监会要求其说明净利润变动与收入波动不匹配,及2017年净现金流量大幅变动的原因;毛利率下滑的原因,是否对可持续盈利能力产生不利影响,与同行业可比公司平均水平是否存在差异及其原因等。

值得一提的是,新疆交建报告期资产负债率较高且逐年上升,报告期各期末存货、应收账款余额增长幅度较大。

证监会要求公司说明是否存在短期偿债风险、应收账款、存货余额大幅增长的原因及合理性,存货跌价准备及坏账计提是否充分。