以各类化妆品的研发、生产、销售和服务为主营业务的广东丸美生物技术股份有限公司(以下简称:丸美股份),曾经在2014年6月19日首次向证监会申请IPO,并且在2016年11月16日的主板发审委2016年第161次工作会议上“折戟沉沙”。或许是受到了某种信念的驱动,公司在上会被否仅仅六个月之后的2017年6月23日,再度向证监会提交申请首次公开发行的材料,并且于2018年3月19日在证监会官网更新了预披露,坚定IPO之心日月可鉴。

该公司拟发行新股不超过4,100.00万股,预计募集5.84亿元资金,以建设“彩妆产品生产建设项目”、“营销网络建设项目”和“信息网络平台项目”等三个募投项目。但是经过记者深入研究,发现除了在2016年被主板发审委所关注的经销模式的合理性等问题之外,公司依然存在着毛利率异常,研发投入不及同行,关联交易或涉利益输送等问题。

品牌走向大众,毛利率走向高端

根据招股书披露,丸美股份的直营模式主要通过在百货商场设立百货专柜和在电子商务平台设立网店两种方式进行;而其经销商模式也分为传统的日化店渠道、百货专柜渠道、美容院渠道和电子商务渠道。但无论是直营还是经销模式,电子商务渠道都是异军突起,销售占比节节攀升,两种经销模式下的电子商务渠道的销售总金额在2017年已经超过5亿元,占该公司当年全部销售金额的37.14%,比2015年的占比21.69%,提高了15.45个百分点,从这个意义上讲,丸美的产品有点越来越走向“网红”,走向大众品牌的趋势。

招股书披露的数据也证实了这个变化趋势。报告期三年内,各期初的直营百货专柜数量分别为14个、10个和4个,而各期末的专柜数量分别为10个、4个和7个,2017年期末专柜数量仅为2015年期初数量的1/2。与此相应的是专柜的销售金额急剧下降,从2015年的445.60万元下降到2017年的183.54万元,降幅高达58.81%。再从人均销售来看,以直营电商销售占比90%以上的天猫直营店为例,报告期内电商客户的人均消费金额分别为184.22元、106.93元和104.30元,持续下滑,报告期末人均消费金额仅为期初金额的56.61%,说明客户群的消费能力走向下滑。最后看客户群的变化情况,报告期内,丸美股份将天猫平台的客户按照当期消费金额分为“50元以下”、“50元-200元”、“200元-500元”、“500元-2000元”和“2000元以上”五个档次。报告期内,“2000元以上”的高端客户,其客户数量占比分别为0.19%、0.07%和0.07%,出现明显的下跌,其人均消费金额则分别为3,669.92元、2,952.16元和2,813.35元,呈现持续下滑的趋势。而“50元以下”的低端客户,其客户数量占比分别为16.10%、54.20%和54.96%,持续上涨。

这些数据说明,该公司的高端客户占比下降,消费能力也在下降,而低端客户占比快速上升,公司品牌有走向大众化的趋势。但与这个趋势形成鲜明反差的是,丸美股份的盈利能力反倒增强了,好像是“客户越低端,产品越赚钱”。

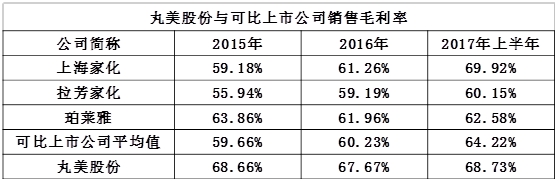

报告期内,丸美股份的毛利率随着电商渠道销售占比的提高反倒出现小幅上涨。根据招股书披露,从2015年、2016年到2017年上半年,丸美股份的销售毛利率分别为68.66%、67.67%和68.73%。一般说,同一产品的电商渠道的销售价格要低于传统渠道,而且该公司还“增加了活动促销力度”、“采取了积极的促销政策”,那么为什么产品的毛利率随着电商渠道占比的提高反倒出现了小幅上涨的情况?更为奇怪的是,该公司的产品的毛利率甚至高于同行的大品牌公司,这种情况明显不寻常,或有财务造假之嫌。

与同行业可比上市公司相比较,丸美股份几乎全面高于同行的毛利率水平,即使是产品定位于高端市场的珀莱雅,其毛利率与之相比也只能是相形见绌。报告期内,同行业可比上市公司销售毛利率的平均值为59.66%、60.23%和64.22%,分别比当期丸美股份的毛利率水平低了9.00%、7.44%和4.51%。按照招股书的说法,在2016年,该公司在国内化妆品市场的占有率仅有1%,排名为第24位,如果仅考虑国内品牌,那么其排名为第7位。公司的行业竞争地位与其显著超越同行业可比上市公司的毛利率水平之间,可能存在着明显的不匹配。

大手笔分红不手软,研发投入却不及同行

报告期内,丸美股份热衷于频繁向股东巨额分红,但在提高公司核心竞争力的研发投入方面却实在是乏善可陈,研发投入不及同行公司的平均水平。

据招股书披露,丸美股份在2015年8月、2016年3月、2017年5月和2017年10月,分别向公司全体股东派发现金红利1.70亿元、1.20亿元、1.00亿元和8,000万元,四次分红合计分配利润高达4.70亿元。公司全部的三位股东——实控人孙怀庆和王晓蒲夫妇,以及财务投资者L Capital Guangzhou Beauty Ltd。(以下简称:L Capital)由此分别累计获得了3.81亿元、4,230.00万元和4,700.00万元的分红。勿用多言,孙怀庆夫妇肯定是赚得盆满钵满,即使是财务投资者L Capital也已获取了丰厚的回报,其于2013年5月通过股权转让入股丸美股份时的投资金额为3.00亿元,报告期内的投资回报率已经达到了15.67%,就算IPO不成功,这个回报率其实也还不错。

在巨额分红派息之后,各期末该公司账面货币资金余额依然分别高达8.49亿元、9.41亿元和11.03亿元,可谓“土豪”。但是,财大气粗的丸美股份在研发投入上,或许有点漫不经心。

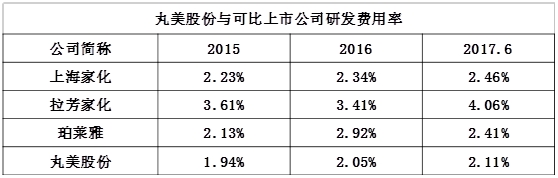

2015年、2016年和2017年上半年,丸美股份的研发费用占营收之比(以下简称:研发费用率)分别为1.94%、2.05%和2.11%。与同行业可比上市公司的相关数据进行比较,不难发现公司的研发费用率分别显著低于所有可比上市公司各期的研发费用率水平。根据三家同行业可比上市公司披露的定期报告中的营收数据,可以直接计算得到其研发费用金额。经过简单计算,在报告期可比前两年内,上海家化的研发费用分别为1.30亿元和1.25亿元,拉芳家化的研发费用分别为3,555.85万元和3,577.09万元,珀莱雅的研发费用分别为3,503.85万元和4,739.16万元,可比上市公司研发费用平均值分别为6,698.76万元和6,922.46万元。同期,公司的研发费用分别为2,307.18万元和2,479.57万元,低于当期所有可比上市公司,且仅分别为当期可比上市公司研发费用平均值的34.44%和35.81%,更遑论与业内龙头上海家化的研发费用一较高下了。由此可见,招股书披露的对研发的重视,或许仅仅只停留在了纸面上。

此外,丸美股份此次申请IPO的三个募投项目,公司预计将募集资金5.84亿元。可是,报告期末公司账面的货币资金余额却有高达11.03亿元之多,预期募集资金金额只占期末货币资金的52.95%。如果将报告期末的货币资金余额与上述报告期内四次分红的股息金额相加,两者共计高达15.73亿元。募投项目预期募集资金,仅占上述货币资金与分红利润之和的34.84%。以公开发行股票的方式募集资金建设项目,对于现金充裕的丸美股份而言,最多也就是“锦上添花”的事情。

关联交易麻烦不少,财务问题疑点重重

丸美股份的实控人孙怀庆和王晓蒲夫妇,在公司租赁员工宿舍用房等关联交易中,丸美股份或都涉嫌向关联方进行利益输送。

报告期内,丸美股份向实控人王晓蒲租赁4处房产作为员工宿舍的关联租赁事项,价格比较可疑。从2015年到2017年的三年内,丸美股份向王晓蒲租赁其持有的广州市萝岗区山颂一街802号等4处房产,用于提供给工厂核心员工住宿,其年租金分别为8.28万元、18.71万元和8.46万元。在招股书并未披露期间租赁房屋数量发生变动的情况下,2016年的租金同比大涨了125.97%,尽管绝对金额似乎不是很大,但是招股书也没有给出任何合理的解释。

2010年3月至7月,丸美股份的前身广州佳禾进行了一轮股权转让。2009年11月12日,广州佳禾通过董事会决议,同意外方投资者日本史威将其持有的广州佳禾25%的股权全部转让给公司实际控制人孙怀庆。该笔股权转让的定价,按照广州佳禾截至2009年12月31日的每股净资产,确定为16.144元/注册资本,日本史威共持有广州佳禾25万股股份,由此转让总价为403.60万元。该笔交易经广州市天河区对外贸易经济合作局核发相关批复,于2010年3月9日得以确认。在该笔股权转让实施之前,广州佳禾除了日本史威这名股东之外,还有另一名法人股东——由实控人孙怀庆和王晓蒲夫妇出资的广州初美贸易有限公司(以下简称:广州初美)。当时,广州初美持有广州佳禾75%的股份,共计75万股。2010年6月17日,广州佳禾的股东会再度通过股份转让决议,同意广州初美将占广州佳禾注册资本75%的股权,以总价75万元转让给孙怀庆,转让单价为1元/注册资本,远低于日本史威股权转让时,所依据的最近一期每股净资产金额,可能不太合理,涉嫌向关联方利益输送。

除了关联交易的问题之外,丸美股份的逾期应收账款和1年以上高库龄的存货等财务数据都不尽如人意,或反映了公司对回款风险的忽视,以及公司对存货的管理可能并不完善。

报告期各期末,丸美股份的逾期应收账款余额分别为148.62万元、296.32万元和580.34万元,计提相应的坏账准备分别为16.63万元、48.95万元和104.40万元,双双持续上涨。各期末期后回款的金额分别为33.00万元、87.29万元和0.93万元,期后回款占相应应收账款余额的比例分别为22.20%、29.46%和0.16%。即使因回款时间有限而排除2017年末的数据,仅从2015年和2016年两年内的期后回款情况来看,20%-30%的期后回款率,是不是太低了些呢?

应收账款的回款风险固然值得丸美股份重视,公司或也应对存货管理提高警惕。报告期内,公司存货中原材料占存货总金额之比分别为12.65%、19.59%和19.34%,库存商品占比则分别为51.04%、37.55%和38.89%,两者合计占存货总金额之比分别为63.69%、57.14%和58.23%,是当期存货中的主要组成部分。按存货库龄展开分析:报告期内,各期1年以上的原材料期末余额分别为48.44万元、168.46万元和202.37万元,而1年以上的库存商品期末余额分别为94.56万元、123.12万元和369.63万元,双双持续大幅上涨。特别是2-3年的高库龄原材料各期末余额分别为17.93万元、46.70万元和106.47万元,持续积压。而2-3年高库龄的库存商品各期末余额分别为18.65万元、9.46万元和163.37万元,报告期末2-3年高库龄积压库存商品比报告期初增长了7.76倍。无论是库存商品,还是原材料,其高库龄存货期末余额的持续大幅上升,反映了公司或存滞销及滞销引发的怠产的可能性。

此外,化妆品的原材料和产成品的质保期通常不超过2年,上述已经2-3年的高库龄原材料和库存商品,是否已经过了质保期?是否应该计提跌价准备?有待丸美股份作出完美的解答。