国内制冷剂行业 11 年达到高峰,主要因国内经济刺激、家电下乡、以及发达 国家大幅削减第二代制冷剂等因素影响,产品价格出现大幅上涨。11 年后因产能 严重过剩,需求减少,产品价格一路下滑,行业经历了 5 年持续低迷,产能收缩。

国内也制定了相应的削减计划。我 国从 2013 年开始正式消减制冷剂 R22 的使用,2013 年的生产和使用分别冻结在 2009 和 2010 年两年的平均水平,2015 年在冻结水平上削减 10%,2030 年实现 除维修和特殊用途以外的完全淘汰。

第二代制冷剂 R22 属于 HCFCs 类,是正在淘汰的产品,13 年国内 R22 产能 为 84.8 万吨,15 年为 69 万吨,降幅为 18.63%,17 年国内产能为 69 万吨,基本 保持稳定,但产能整体呈现下降趋势。13—16 年 R22 产量分别为 49.22 万吨、44.96 万吨、40.62 万吨、40.73 万吨, 产能利用率约6成。17 年Q1 企业开工率约6.5成—7成,企业开工率有一定提升。

我国产能主要集中于山东(24.2 万吨)、浙江(18 万吨)、江苏(19 万吨), 主要供应商为山东东岳、浙江巨化、江苏梅兰,CR3=62%。未来随着环保要求提 高以及淘汰 R22 进程的持续推进,产能集中率或将进一步提高。原料用途的生产量不受生产配额限制。受控 用途生产量(内用生产配额)包括用于国内使用的生产量和用于出口的生产量,也 标志国内对氢氯氟烃管理进入配额时代。

国内对 R22 实行配额制,产能削减。13 年国内 R22 制冷剂生产配额为 30.84万吨,17 年配额为 27.42 万吨,减少 3.42 万吨,17 年已有三家供应商配额为零。可以预见配额将逐步减少。

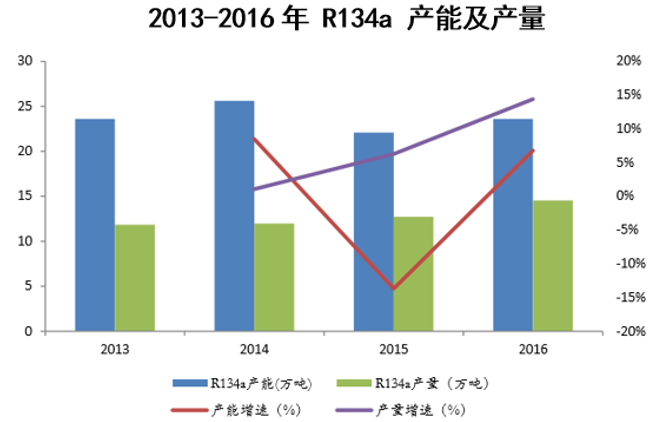

13—16 国内 R134a 制冷剂产能在 22—26 万吨区间,产能整体保持稳定;13 —16 产量分别为 11.84 万吨、11.97 万吨、12.72 万吨、14.55 万吨,产量呈增长趋 势,产能利用率约 5—6 成。17 年国内产能 24.3 万吨,Q1 实现产量 3.56 万吨,企 业开工率约 6 成。

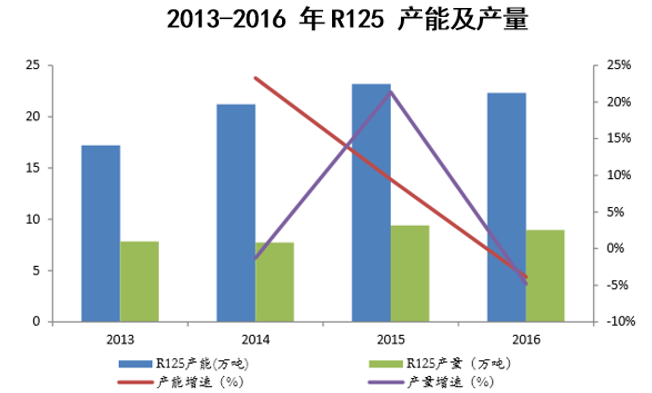

R134a 产能主要集中于浙江(10.3 万吨)、江苏(10.3 万吨)。巨化、三美、 康泰为主要供应商,CR3=47.33%。13 年国内 R125 产能为 17.2 万吨,16 年为 22.3 万吨,13-16 年均复合增长率 (CAGR)为 9.04%;13—16 国内 R125 产量分别为 7.85 万吨、7.74 万吨、9.40 万吨、8.94 万吨。17 年产能 24 万吨,Q1 产量为 2.827 万吨,企业开工率约 5 成。

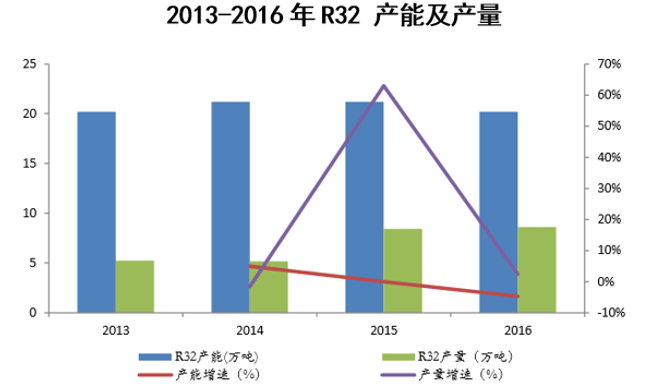

13—16 年国内 R32 产能约 20 万吨,产能保持稳定; 13-16 年 R32 产量合增长率 (CAGR)为 17.97%,产量增长显著,16 年为 8.62 万吨。 17 年 R32 产能为 25.06 万吨,同比增加 4.86 万吨,Q1 产量为 2.14 万吨,企业开 工率约 3—4 成。

本文采编:CY320