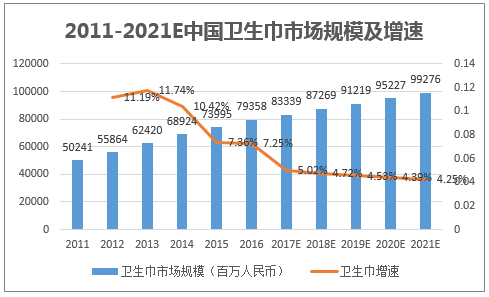

1.市场空间:卫生巾趋于饱和,纸尿裤/布仍有巨大空间

卫生巾方面,市场渗透率已经较高。随着人均收入的提高,1990年至2015年,我国女性卫生巾消费量从28亿片增加到817.2亿片,市场渗透率则由5%提高到86.9%。全球卫生巾市场渗透率约为50%(2014年数据)。

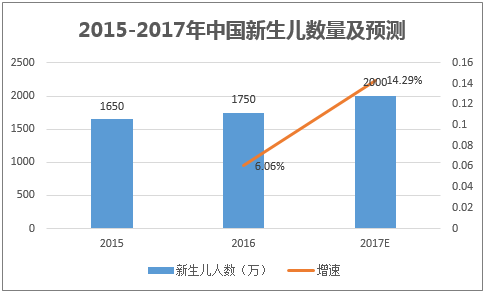

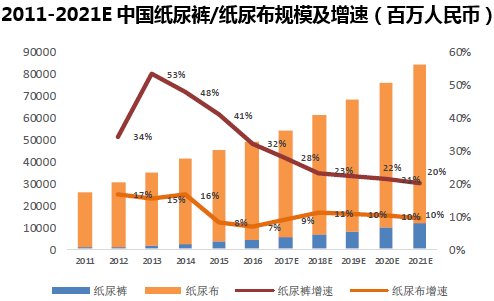

纸尿裤/布方面,市场渗透率仍然有较大的提升空间和潜力。2015年我国婴儿纸尿布的市场渗透率由2014年的41.0%上升到46.0%。来自中国婴童网的数据显示,在北京、上海以及广州等大城市,婴儿纸尿裤的渗透率已经达到80%左右;二三线城市居民渗透率在50%左右;农村等偏远地区市场渗透率更低。人均每日消费量方面,中国为3片/日/人,日本为4.9片/日/人,欧美高达5.6片/日/人。全球婴儿纸尿裤的市场渗透率约为25%(2014年)。

根据数据,2020年中国卫生巾市场规模达到952亿人民币,全球市场规模达到2,185亿人民币。受益于全面二胎政策的落地,中国婴儿纸尿裤/布的市场规模将达到756亿人民币,纸尿裤规模将达659亿,全球市场达到3,237亿人民币。纸尿裤2017-2019年增速分别为28%、23%、22%。

打孔无纺布的市场占有率仅占面层材料的5%-10%之间。一次性卫生用品面层材料市场上用量最大的仍是不打孔的无纺布。随着打孔无纺布生产效率的提升,生产成本的降低,以及A客户等国际巨头的示范带动,未来将有更多的厂商推出以打孔无纺布为面层材料的产品,打孔无纺布的市场占有率将得到进

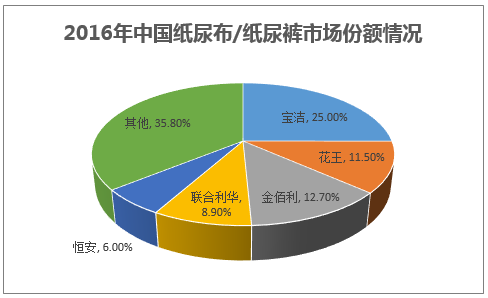

2.品牌格局:欧美日本品牌集中度高,国内品牌集中度有望提升

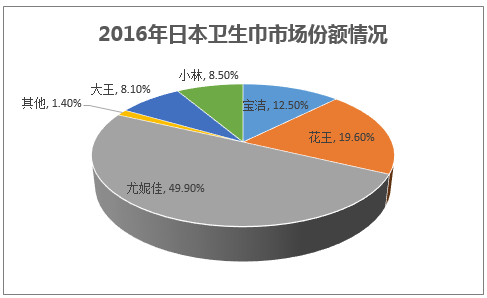

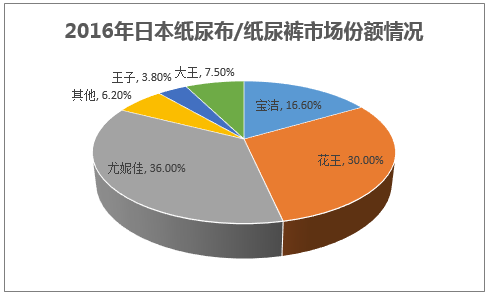

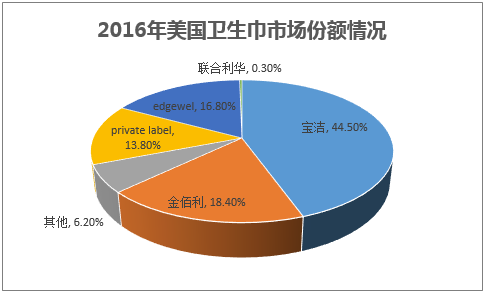

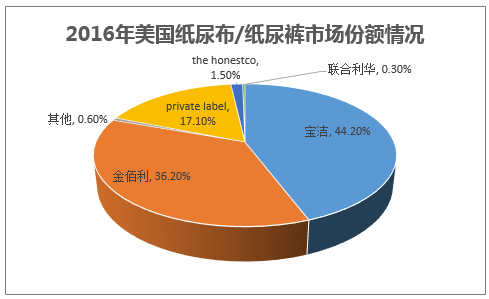

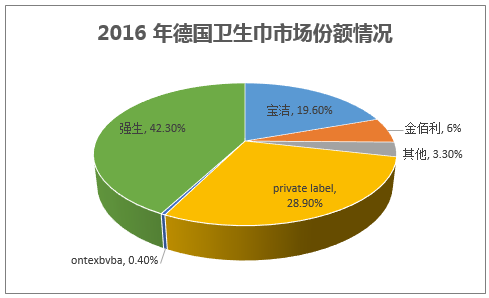

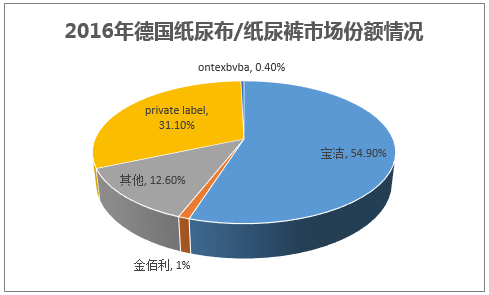

根据数据,欧美市场、日本的品牌集中度较高,日本前五大品牌基本占据90%以上的市场份额,欧美市场前三、四大品牌也占据90%以上的市场份额。

但是在中国2016年中国市场卫生巾市场前五大厂商仅占据32%的市场份额,纸尿布/纸尿裤市场前五大厂商占据64.1%的市场份额。主要原因是卫生巾和纸尿裤的行业进入门槛较低,在渠道端中国母婴商店趋向于选择国内生产品牌以获得更高的加价率和更大的盈利空间。在消费升级的趋势下,市场份额趋于向品质更高的大品牌集中,该趋势也有利于高端面层材料供应商业务增长。

3.消费趋势:消费升级引领高端产品渗透率提升

随着人均可支配收入的增加,在需求方面,中国市场对高档、超高档纸尿裤的需求不断扩大。比如,从2012年开始,价格为中国本地产品1.7倍左右的超高档纸尿裤的需求开始不断扩大(根据“刘琼,宝洁误读中国中产付出代价”)。高端纸尿裤成为市场“黑马”,年增长率达30%-40%,份额从2010年的不足10%扩大到2013年的15%(根据“纸尿裤江湖:嗅到了冬天的气息”)。国际厂商示范效应方面,A客户继续扩大打孔无纺布在其纸尿裤产品上的应用

目前纸尿裤面层材料主要以无纺布为主,最近几年A客户、B客户等纷纷在其高端系列纸尿裤中使用延江股份的3D打孔无纺布作为面层材料,产品推出后受到市场高度认可。在A客户和B客户的推动下,打孔无纺布不仅作为高端面层材料得到快速的发展,而且业已逐步应用于部分高端产品的底层材料。

好奇产品型号及其面层材料使用情况 | |||

型号 | 价格区间(元/片) | 均价(元/片) | 面层材料 |

好奇铂金装 | 0.94-4.38 | 2.01 | 打孔无纺布 |

好奇金装 | 0.83-2.82 | 1.49 | 打孔无纺布 |

好奇银装 | 0.65-1.89 | 1.18 | 非打孔无纺布 |

本文采编:CY317