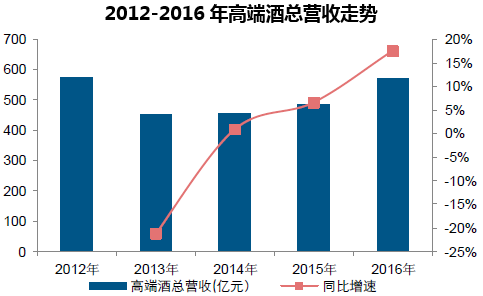

高端酒的收入和销量自2014 年开始逐步回升,但占比仍偏低。因2012 年三公消费受限等因素,高端酒单品数量大幅下降,仅剩茅老五为主力品牌;与之相对应,2013 年高端酒总营收下降21.25%,茅老五高端酒销量下降5.07%。自2014 年开始,高端酒市场逐步回暖,截至2016 年,茅老五高端酒收入约增加至571 亿元,且销量提升至4.14 万吨左右,其中收入占白酒行业总营收的9.32%,仍明显低于2012 年的高点(12.85%)。

高端市场主力品牌的总营收自2014 年开始逐步增加

茅老五高端酒的总销量自2014 年开始逐步增加

高端酒企和二三线酒企的高端单品的营收规模明细 | ||||||

高端酒营收估算 | 代表性高端酒 | 2012年 | 2013年 | 2014年 | 2015年 | 2016年 |

茅台 | 飞天 | 240 | 291 | 306 | 315 | 367 |

五粮液 | 普五 | 188 | 约133 | 约140 | 155 | 174 |

泸州老窖 | 1573 | 76 | 29 | 9 | 约15 | 29 |

其他 | 梦9/舍得/井台装/ 洞藏、内参/国藏汾/年份原浆26年等 | 70左右 | ||||

高端市场主要品牌合计 | - | 约574 | 约452 | 约456 | 约486 | 约571 |

白酒市场总营收(亿元) | - | 4466 | 5018 | 5259 | 5559 | 6126 |

主力高端酒营收占比 | - | 12.85% | 9.01% | 8.66% | 8.74% | 9.32% |

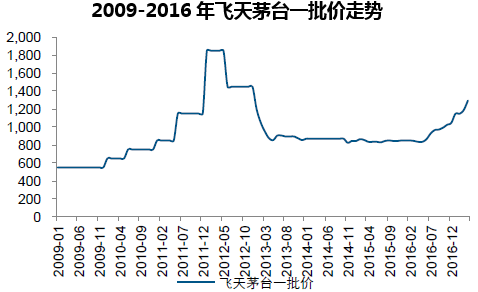

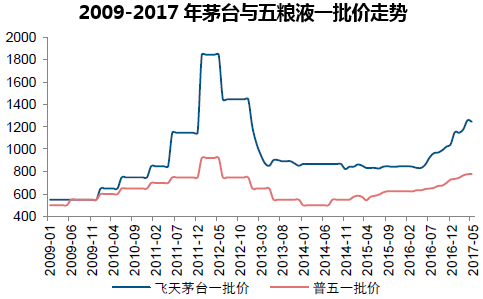

高端白酒市场价格上行为若干年累积消费力提升的结果,尚未泡沫化。2015 年以来, 在白酒行情逐渐复苏的催化下,自上而下的提价潮也悄然而至,其中茅台批价上涨近50%,但我们认为这是自2012 年以来5 年消费力提升累积的结果,其价格提升有需支撑,当前尚未泡沫化:

1) 虽然茅台批价较2013 年低点大幅提升了400 元以上,但当前茅台批价实际与2011 年茅台价格大幅泡沫化之前的批价相当,而此间5 年多时间,考虑货币增发、CPI 等因素,批价有上涨的基础。

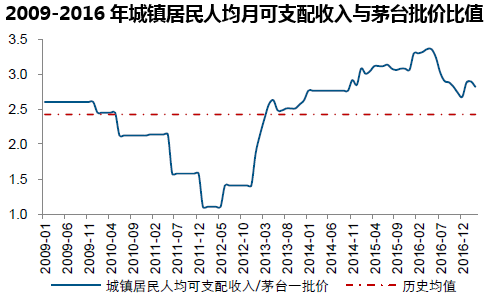

2) 现阶段城镇居民人均月可支配收入与飞天茅台一批价的比值在2.6 左右,表明单个居民的月收入约能购买2.6 瓶茅台。该比值比历史均值2.4 高7%。虽然近期茅台市场价格大幅上行,但对比购买力水平,其仍低于合理购买力价格。

茅台当前批价与2011 年批价相当

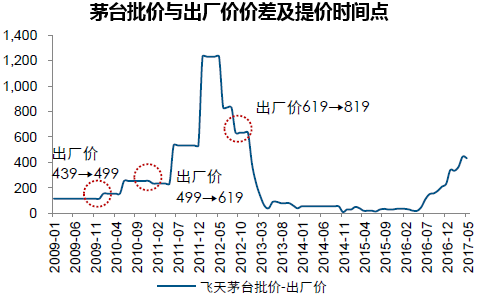

终端价的大幅提升将倒逼高端白酒出厂价提升。从历史看茅台批价与出厂价价差普遍在100-200/瓶之间,2012 年价格泡沫化过程中出现价差超1000 的情况。我们认为价差在100-200 之间(渠道利润率20%-30%)符合行业规律和渠道利益分配,过高则会出现渠道囤货大幅提升从而继续推高价格泡沫的风险,过低则不利于渠道可持续发展。因此历史上看茅台批价高于200(渠道利润高于30%)茅台就会采取提升出厂价的方式抑制渠道泡沫。当前茅台批价与出厂价价差在400-500 区间内(渠道利差在35%-40%),高于历史均值及渠道合理利润率。从厂家角度,渠道利差不断扩大亦是累计风险的过程, 因此一方面需要监管市场价,另一方面提升出厂价抑制渠道泡沫也变得更为迫切。

茅台与五粮液价格差距在拉大,五粮液市场价恢复空间大。2009 年之前五粮液与茅台价格相近,2010 年至2011 年,五粮液价格相当于茅台价格的70%-80%。2012 年随着茅台价格大幅泡沫化而五粮液涨幅小于茅台,这一比例降为50%。2012 年之后五粮液价格相当于茅台价格的60%-70%之间。当前五粮液价格仅茅台价格60%,位于历史低位水平。如果茅台批价上行是累计了若干年消费力提升的结果而非泡沫的结果,则五粮液相比于茅台的价差当前处于低估水平。以历史均值70%-80%算,五粮液批价合理水平应在900-1000 元,相比当前仍有100-200 元的上行空间。

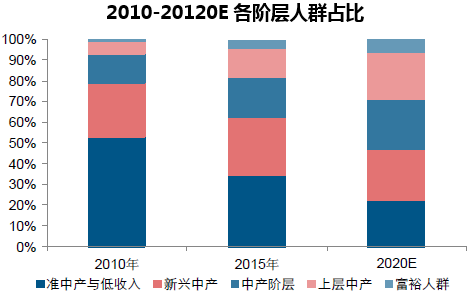

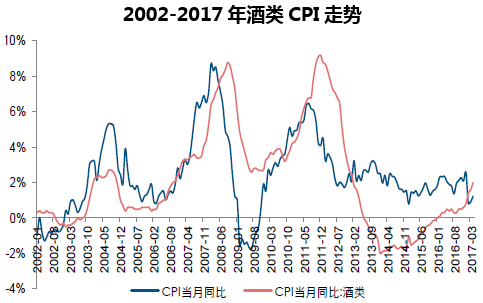

长期而言,在消费升级背景下,高端酒的量提升空间依然巨大,价在居民消费能力提升及通胀的催化下将持续攀升。当前高端白酒总消费量4.1 万吨,收入571 亿元,销量占比不足1%,消费额占比亦不足10%。根据波士顿咨询数据显示,预计中产及以上阶层的高净值消费者占比将从2015 年的37%提升至2020 年的53%。这种日益强烈的消费升级为高端酒销量的增加提供较大可能性。此外,在整体CPI 大概率逐季抬升且酒类CPI 上升趋势明显、人均可支配财富渐充裕的背景下,高端酒具备有利的提价契机。

截至2020 年,中产及以上阶层的消费者明显增加

相对于整体CPI 而言,酒类CPI 同比上升趋势明显

本文采编:CY317