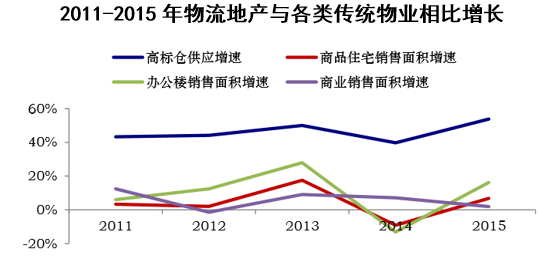

物流地产行业是目前地产行业内增速最快的子领域,也是政策上最为支持的领域。物流地产在国内 起步较晚,近几年的供应一直处在 40%~60%左右的增速,2010 年-2015 年复合增速达到 46.1%。 而住宅、商业、写字楼等已告别高速增长的时代,2010 年-2015 年复合增速均小于 10%。在政策方面,住宅涉及民生,目前政策的定位是“房子是用来住的,不是用来炒的”,政府在房价上涨过快时往往采取打压手段抑制需求,而物流地产主要为生产经营服务,利于促进经济的发展,政府在 政策上也给予较多的支持。

2011-2015年物流地产与各类传统物业相比增长

无论是国外的一些主要城市还是国内的北京、上海等城市,物流地产与住宅、商办等相比租金回报率最高。物流地产的租金回报率一般较其他形态的物 业至少高一个百分点以上。

2015 年第 4 季度投资回报率(%) | |||

- | 工业物流 | 办公 | 零售 |

东京 | 4.2-5.5 | 2.6-3.0 | 2.6-3.5 |

柏林 | 5.8 | 3.9 | 4.6 |

法兰克福 | 5.5 | 4 | 4.2 |

新加坡 | 5.9-6.4 | 3.5-4.2 | 4.0-5.0 |

北京上海地产各物业 2013 年第 4 季度投资回报率(%) | ||||

- | 物流设施 | 写字楼 | 购物中心 | 高档住宅 |

北京 | 6.5 | 4.8 | 5 | 2.6 |

上海 | 6.7 | 4.5 | 4.5 | 3 |

物流地产是物流产业链中的一环,在物流总 成本中占比不高,根据中国仓储与配送行业数据,2015 年我国物流总费用约为 9.3 亿元,营业性 通用仓储总面积为 9.55 亿平米,冷库总容量为 1.07 立方米。据此推测仓储租金费用占物流总费用 比重约在 4%~5%。因此客户对物流租金的涨幅敏感度不大,租金上涨 10%对应其物流总费用上涨 0.5%。

仓储租金测算 | |||

- | 仓储面积(亿平米) | 预计平均租金(元/平米*天) | 总租金(亿元) |

通用仓 | 9.55 | 1.00 | 3438 |

冷库 | 0.21* | 3.00 | 231 |

合计 | 9.76 | - | 3669 |

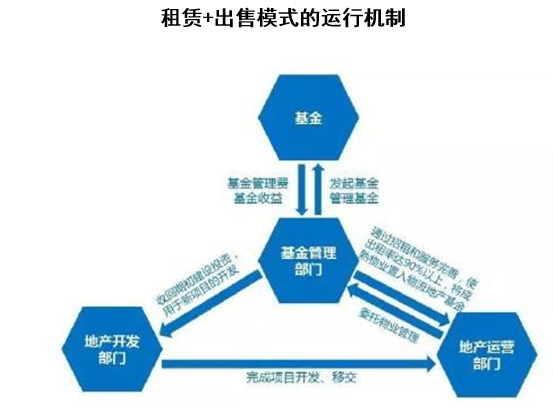

物流地产的运营,目前主要有两类模式,一类是自 持用于出租,主要获取租金收益,一般回收期在 10~15 年;另一类模式是出租+出售,先进行出租,在运营成熟后将所有权出售给基金,继续接管项目的运营,主要获取前期的租金收益、项目出售时资产价值上升收益以及后期运营管理收益,在这种模式下项目出售时即可回收,较纯租赁模式回收 期更短,目前行业内主流的物流地产商如普洛斯、嘉民等都采用这种模式。

与住宅开发类似,物流地产开发起始于选址拿地,之后是开工建设,完工后客户入住。高标仓库在规划建设上差别不大,对于客户来说最大的差别在于地理位置,因此选址拿地是关键。物流地产选址一般为交通运输服务,偏好高速公路入口附近、空港经济区等。目前拿地特别是优质土地的获取是很多物流地产开发商的瓶颈。拿地存在的问题在于一方面本身优质地段的土地是有限的,另一方面很多城市物流用地供地少,从政府角度,在以财政税收为考核指标的背景下,物流用地带来的单位税收贡献要明显小于生产性的工业用地,供给意愿较低。

本文采编:CY320