一、电池铝箔产业概述

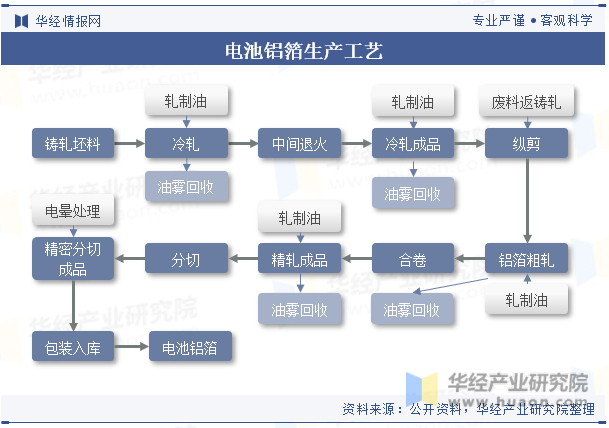

电池铝箔用作锂离子电池的集电器。通常情况下,锂离子电池行业使用轧制铝箔作为正极集电体。电池级别的铝箔对于材料的针孔、切边、毛刺、凸度率、抗拉和延伸强度均有严格的要求。目前铝箔主要采用压延工艺,生产过程涉及合金熔铸、均匀化、铸轧、冷轧、中间退火、箔轧等多个轧制工艺和热处理工序。每一道工序环环相扣,每个环节都影响制约着下一个步骤的良品率。随着电池能量密度越来越高,对于铝箔厚度也要求进一步减薄,而随着铝箔从15μm减薄到10μm以下,针孔数量迅速增加,成为铝箔不良的核心原因。对于铝箔生产企业而言,提高生产效率及压延良率是成本竞争的关键。

二、电池铝箔行业产业链

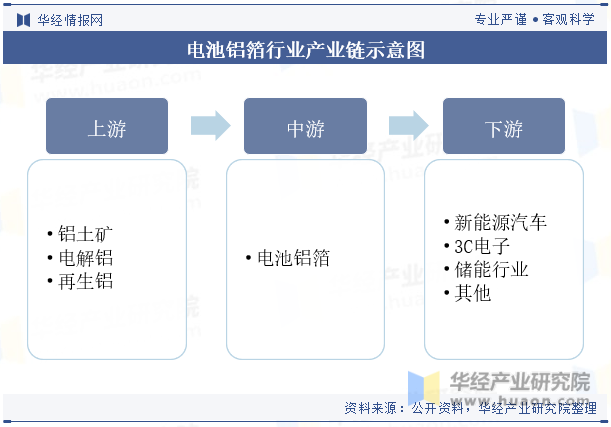

1、电池铝箔行业产业链示意图

相比普通的铝箔,作为电池集流体铝箔要求较高,其中厚度要求控制在10-50微米,部分电池厂甚至使用8微米的铝箔。同时电池集流体还要求具有较低的粗糙度、更好的导电性、拉伸强度、伸长率,此外对产品的一致性和稳定性也有较高的要求。因此,电池铝箔对设备和工艺的要求较高,具有一定的进入壁垒。电池铝箔产业链上游是指铝土矿、电解铝、再生铝等生产原材料,中游是指电池铝箔的制造,下游应用主要包括新能源汽车、3C电子和储能行业等领域。

2、电池铝箔行业下游应用分析

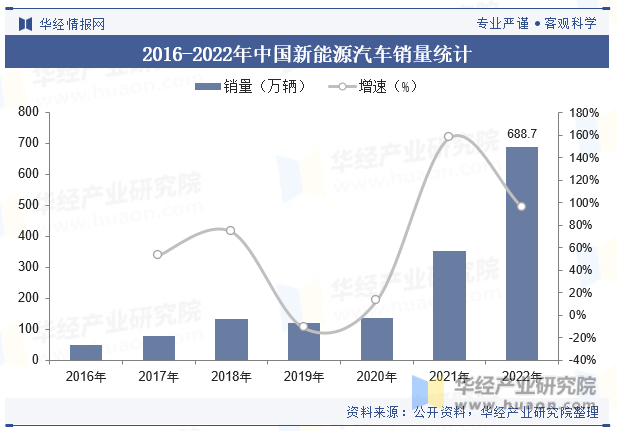

我国新能源汽车近两年来高速发展,连续8年位居全球第一。在政策和市场的双重作用下,2022年新能源汽车持续爆发式增长,产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,市场占有率达到25.6%,高于上年12.1个百分点。在新能源汽车的高速增长中,电池铝箔的发展空间也更为广阔。

相关报告:华经产业研究院发布的《2024-2030年中国电池铝箔行业发展潜力预测及投资策略研究报告》

三、电池铝箔行业现状分析

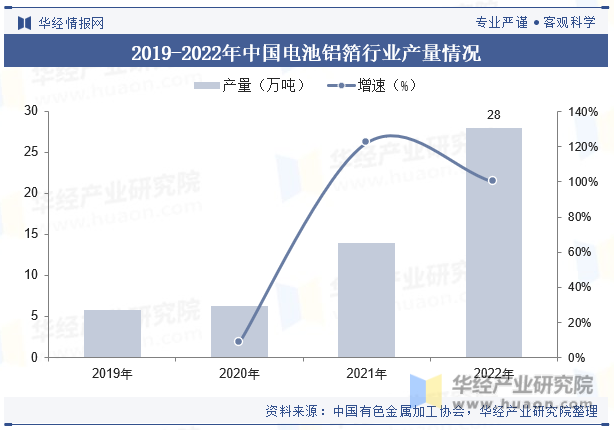

1、电池铝箔产量

受益于近几年新能源汽车和锂离子电池市场规模的快速提升,电池铝箔的产销量均呈现大幅增长趋势。根据中国有色金属加工协会发布的数据,28万吨,同比增长100%。根据预测,到2030年,汽车行业铝的总消费量将达到1070万吨,年复合增长率为8.9%,而中国新能源汽车行业使用铝的比例将从占铝消费总量的3.8%升至29.4%,这将为电池铝箔行业带来更为广阔的市场前景和新的发展机遇。

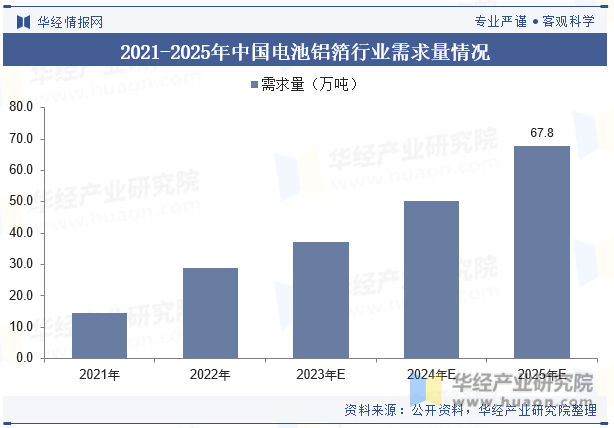

2、电池铝箔需求量

受益于下游电池行业发展,2020-2022年电池箔行业规模增速分别为16.70%、100%、100%,实现爆发式增长,下游市场需求确定性较强、成长性较好,电池箔业务供需格局继续向好。结合锂电池、钠离子电池两大下游应用领域行业发展情况及预测,预计2025年中国电池用铝箔需求量将达68.1万吨。

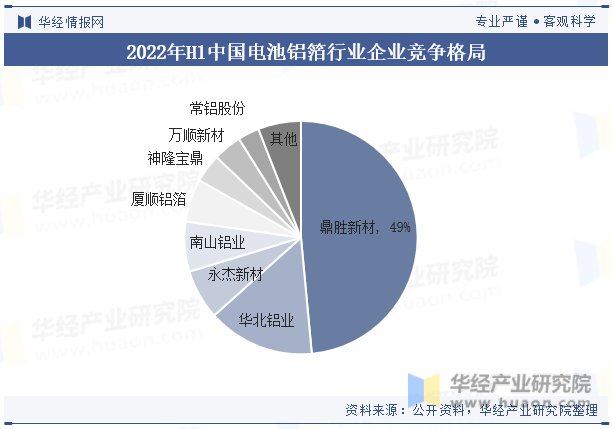

四、电池铝箔行业竞争格局

1、电池铝箔行业竞争格局

根据数据,2022年上半年电池铝箔行业的集中度进一步提升,前三名的市场份额达到71%,其中鼎胜新材的市场份额达到49%,行业龙头地位稳固。份额排名第二的华北铝业同为老牌电池箔制造厂商但扩产较少,份额由2021年的22%降至2022H1的15%。

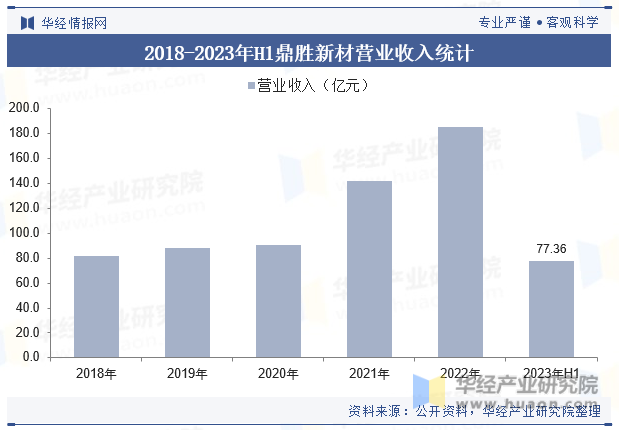

2、电池铝箔行业重点企业营收

鼎胜新材主营业务为铝板带箔的研发、生产与销售业务,主要产品为空调箔、单零箔、双零箔、铝板带、新能源电池箔等,其中电池铝箔产量全国第一。鼎胜新材自成立以来一直从事铝板带箔的研发、生产与销售业务,采取领先一步的市场战略,在较短的时间内成为国内铝箔产品的龙头企业。2021年鼎胜新材的电池铝箔产品实现营业收入17.53亿元,同比增长170.70%。

五、电池铝箔行业未来发展趋势

电池箔为铝加工行业难度最大的铝材产品,业务工艺复杂、各个处理工序均存在技术难点,行业壁垒高企。电池箔直供电池厂需满足ISO/TS16949认证,首次认证基本需要2年时间,一旦通过认证进入企业供应链体系,电池厂重视合作关系不会轻易更换供应商,且行业产品高度定制化,供应关系相对稳定,新进入者面对高企的认证壁垒,且难以撼动先行企业的优势地位。新能源汽车持续景气,据国务院《2030年前碳达峰行动方案》,2030年实现清洁能源动力的交通工具占比达40%,新能源车爆发式增长推动动力电池需求。全球能源转型,主要国家储能领域全面发力,形成储能电池高速发展格局,且企业开始布局推动钠离子电池商业化进程,下游电池行业发展为电池箔带来广阔市场空间。

华经产业研究院通过对中国电池铝箔行业海量数据的搜集、整理、加工,全面剖析行业总体市场容量、竞争格局、市场供需现状及行业典型企业的产销运营分析,并根据行业发展轨迹及影响因素,对行业未来的发展趋势进行预测。帮助企业了解行业当前发展动向,把握市场机会,做出正确投资决策。更多详细内容,请关注华经产业研究院出版的《2024-2030年中国电池铝箔行业发展潜力预测及投资策略研究报告》。