一、拉链综述

服装辅料包括里料、衬料、填料、线带类材料、紧扣类材料、装饰材料等。钮扣和拉链作为紧扣类材料,既具有连接、组合功能又兼具时尚性,对于提升服饰穿着舒适度和美观度有重要作用。

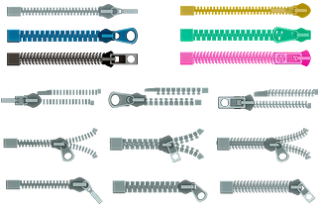

拉链按材质可以分为金属拉链、树脂拉链以及尼龙拉链,其中金属拉链具备耐用、庄重等特点,价格较高;树脂拉链质地坚韧、抗腐蚀、色泽丰富,但链牙颗粒较大,有粗涩感,适用于面料较厚的服装;尼龙拉链柔软光滑,但容易老化,不耐高温,主要用于内衣、薄型高档服装和箱包。

拉链主要品类(按材质分)

资料来源:公开资料,华经产业研究院整理

二、拉链行业现状分析

1、市场规模

从服装辅料行业市场规模来看,据统计,2022年中国服装辅料行业市场规模约为891.1亿元,其中拉链市场规模占比为59.0%。预计拉链市场规模占比将持续小幅下降,到2024年下降至58.6%。

2019-2024年中国服装辅料市场规模及拉链占比情况

资料来源:公开资料,华经产业研究院整理

具体从拉链市场规模来看,根据相关数据统计,2022年中国拉链市场规模为525.8亿元,同比增长28.22%。预计2025年达到571.5亿元。

2019-2025年中国拉链行业市场规模及增速情况

资料来源:公开资料,华经产业研究院整理

2、进出口

从进出口数据来看,我国拉链行业出口数量远大于进口。据中国海关数据显示,2022年中国拉链行业出口数量(不包括拉链零件)为69.8亿米,同比增长4.1%,出口金额(不包括拉链零件)为13.0亿美元,同比增长15.6%。

2017-2022年中国拉链行业出口数量及金额情况

注:图中数据不包括拉链零件。

资料来源:中国海关,华经产业研究院整理

从出口结构来看,尼龙、注塑等非金属拉链为主力。据统计,2022年尼龙、树脂等其他拉链出口总额占比达57%,金属拉链出口总额占比为17%,拉链零件出口总额为26%。

2022年中国拉链行业产品出口金额结构(亿美元)

资料来源:中国海关,华经产业研究院整理

相关报告:华经产业研究院发布的《2023-2028年中国拉链行业市场发展现状及投资规划建议报告》

三、拉链行业竞争格局

从行业竞争格局来看,我国拉链市场高中低端分层明显,中高端市场竞争壁垒高。目前我国拉链行业拥有2000家本土拉链企业,主要集中于中低端市场,高端市场由国际品牌占据,其中奢侈品牌对辅料材质、做工、设计等要求较高,一旦选定不会频繁更换供应商,因此具备较高进入壁垒,目前由瑞士RIRI、意大利lampo占据市场。在高端市场中,日本企业YKK占据全球高端拉链市场80%以上份额,其客户包括阿迪达斯、耐克、李维斯等。国内企业主要分布于中低端市场,虽然产量高但存在产品质量参差不齐及同质化程度高等局限,不过其中也产生了伟星和浔兴两大定位中高端的企业,通过发力研发创新和营销叠加较强的快反能力和服务意识,已具备在高端市场与YKK进行竞争的能力。

伟星股份成立于1988年,主营中高档服饰及箱包辅料产品的研发、制造与销售,包括钮扣、拉链、金属制品等。旗下“SAB”品牌在业内享有盛誉,是中国服饰辅料的领军品牌。从公司拉链业务经营情况来看,据公司公告披露,2022年伟星股份拉链业务营收20.06亿元,同比增长5.59%,业务营收占比55.29%。具体业务方面,2022年伟星股份拉链销售量达到4.74亿米,同比增长2.19%。

2015-2022年伟星股份拉链业务营收及增速情况

资料来源:公司公告,华经产业研究院整理

四、服装辅料行业发展趋势

1、行业高端化趋势明显,将带来龙头市占率提升。2016-2021年伟星/浔兴营收复合增速分别达9.1%/14%,而同期钮扣+拉链行业规模复合增速仅3.6%,原因在于中高端市场增速快于行业整体。同时由于品牌服装在选择辅料供货商时会将设计能力、产品质量、快反能力等多种因素纳入考虑衡量标准,而众多低端辅料厂商同质化严重,不具备创新能力。长期来看,截止2020年我国人均服装消费金额仅216美元,较美国(902美元)、日本(596美元)仍有较大提升控价,而随着高端化不断推进,具备更优产品品质和更强研发设计能力的头部品牌市占率将持续提升。

2、运动户外潮流方兴未艾,促辅料行业集中度提升。近年来,运动户外成为纺服行业最具成长性的赛道,从全球来看,2016-2021年全球运动鞋服行业GAGR达5.3%;同期男装/女装/童装GAGR分别为0.5%/0.9%/3%。从国内来看,运动鞋服2016-2021年GAGR达14.3%,同期男装/女装/童装GAGR分别为3.8%/4.6%/10.3%,运动鞋服不论在国内还是全球都呈现远高于其他类型服饰的景气度。高景气度的运动鞋服赛道同时也具有更优的竞争格局,根据数据显示,2021年全球运动服饰品牌CR5达到31.3%,高于男装(CR5为11.4%)、女装(CR5为9.1%)以及童装(CR5为14.1%);国内,运动鞋服集中度更高,2021年运动鞋服CR5达到58.1%,同样高于男装(CR5为12%)、女装(CR5为4.8%)和童装(CR5为12.1%)。考虑到头部运动品牌主要选择头部辅料供应商,运动服饰兴起对上游辅料行业竞争格局优化也有促进作用。

3、环保政策收紧,加速辅料市场竞争格局优化。自“双碳”目标提出以来,纺服行业环保政策逐步收紧,2021年发布的《纺织行业十四五绿色发展指导意见》指出,要通过提高能源利用效率和资源利用水平、清洁生产水平以及完善绿色制造体系来实现纺织行业的绿色发展转型。这将从两方面提升对辅料行业的环保要求,一方面基于此的相关政策细则会陆续出台,直接提升对辅料行业企业的环保要求;另一方面,下游服装企业也会提出自己的环保生产规划,倒逼中游辅料企业提高其环保水平。环保开支会增加企业生产成本,辅料行业大量小微企业或将面临出局,预计服装行业竞争格局会加速优化。

华经产业研究院对中国拉链行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国拉链行业市场发展现状及投资规划建议报告》。