一、玻璃纤维复合材料综述

复合材料指由两种以上物理和化学性质不同物质组合成的多相固体材料。基于玻璃纤维机械强度高、绝缘性好、耐腐蚀性好、轻质高强等优点,以玻璃纤维及制品作为增强材料、以合体树脂作为基体材料的玻纤复材具有优异的综合性能,能够替代钢、铝、木材、水泥、PVC等多种传统材料,在风电叶片、汽车与轨道交通、建筑材料、工业管罐、电力绝缘、电子电器、航空航天等领域广泛应用。

玻纤复合材料由玻纤制品进行深加工制成,主要分两种主要类型:热固性复合材料(FRP)和热塑性复合材料(FRT)。热固性复合材料主要以热固性树脂如不饱和聚酯树脂、环氧树脂、酚醛树脂等为基体,热塑性复合材料以聚丙烯树脂(PP)、聚酰胺(PA)为主。热塑性是指加工固化冷却以后,再次加热仍然能够达到流动性,并可以再次对其进行加工成型,热塑性复合材料具有可回收、加工成型快、造价低、密度低、强度高、抗冲击好、抗疲劳好等突出特点。

玻璃纤维复合材料分类及应用领域

资料来源:公开资料,华经产业研究院整理

由于玻纤下游需求相对分散,且产品应用形态多样,使得玻纤制品环节较分散。从复合材料的生产工艺看,只有部分领域的工艺较为标准,比如风电叶片通常使用树脂注入及缠绕工艺、汽车零部件通常使用注塑工艺、覆铜板通常使用半固化(PP)片工艺等,诞生的制品龙头也较大。

全球不同领域玻璃纤维复合材料生产工艺占比情况

资料来源:JEC,华经产业研究院整理

二、玻璃纤维产业链

玻纤上游产业涉及采掘、化工、能源,下游产业涉及建筑建材、电子电器、轨道交通、石油化工、汽车制造等传统工业领域,以及航天航空、风力发电、过滤除尘、环境工程、海洋工程等新兴领域。在玻纤产业链中,玻纤制品和玻璃纤维复合材料处于中后端。

玻璃纤维产业链

资料来源:公开资料,华经产业研究院整理

从玻璃纤维整体行业产量来看,据中国玻璃纤维行业协会数据,2022年中国玻璃纤维总产量达到687万吨,同比增长10.2%。其中池窑纱总产量达到644万吨,同比增长11.1%,池窑纱占比达到93.74%。

2011-2022年中国玻璃纤维行业产量及增速情况

资料来源:中国玻璃纤维行业协会,华经产业研究院整理

从下游需求来看,全球玻璃纤维行业下游应用中,建筑建材和交通运输(含管罐)合计占比超过60%,近年来电子电器应用占比有所下降,2022年玻璃纤维下游需求中个,电子电器占比从21%下降至15%,新能源环保行业应用提升至12%。

2020-2022年全球玻璃纤维行业下游需求占比情况

资料来源:中国巨石年报,华经产业研究院整理

相关报告:华经产业研究院发布的《2023-2028年中国玻璃纤维复合材料行业市场全景评估及投资前景展望报告》

三、玻璃纤维复合材料行业现状分析

1、全球

从全球复合材料产量情况来看,据全球复合材料行业组织JEC数据,2022年全球复合材料产量约为1270万吨,2018-2022年产量复合增速约3%,亚洲为产量增长最快的地区,亚洲地区占全球复合材料的产量接近50%,过去十年呈提升趋势。其中,中国市场的全球产量占比约28%,但产值占比约22%,产品均价较低不仅源于生产成本较低,也源于高端市场应用有待开拓。

产品结构方面,玻璃纤维复合材料长期产量占比约95%左右,近两年碳纤维的应用比例有所提升。具体来看,2022年全球复合材料产量中,玻璃纤维复合材料产量占比为94%,天然纤维复合材料占比4%,碳纤维复合材料占比为2%。

2020-2022年全球复合材料产量及玻纤复材产量占比

资料来源:JEC,华经产业研究院整理

玻璃纤维复合材料中,热塑性增强材料产量占比快速提升后,近五年占比趋于稳定,主要源于全球风电市场迎来较快增长,拉动热固性复合材料的增长。数据显示,2022年全球热塑性复合材料产量占比为39%,热固性复合材料产量占比为61%。

1990-2022年全球玻璃纤维复合材料产量结构变动情况

资料来源:JEC,华经产业研究院整理

2、中国

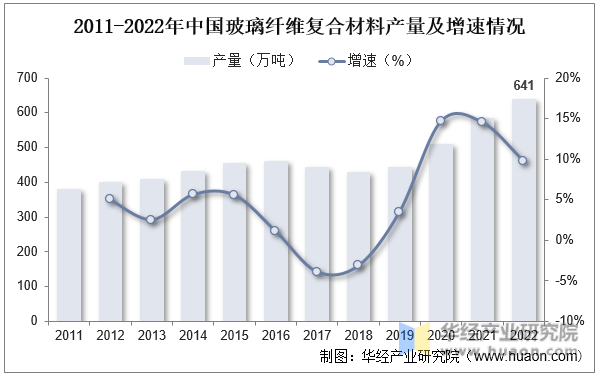

从国内玻璃纤维复合材料产量来看,据统计,2022年我国玻纤复合材料产量达到641万吨,过去十年产量复合增速约5%,较玻纤纱的产量复合增速更慢,或主要源于玻纤纱在复合材料的用量占比提升。

2011-2022年中国玻璃纤维复合材料产量及增速情况

资料来源:中国玻璃纤维行业协会,华经产业研究院整理

产量结构方面,玻纤热塑性复合材料产量占比接近50%,近几年渗透率提升放缓,主要源于风电拉动热固性复合材料快速增长。

2011-2022年中国玻璃纤维复合材料产量结构情况

资料来源:中国玻璃纤维行业协会,华经产业研究院整理

四、玻璃纤维行业竞争格局

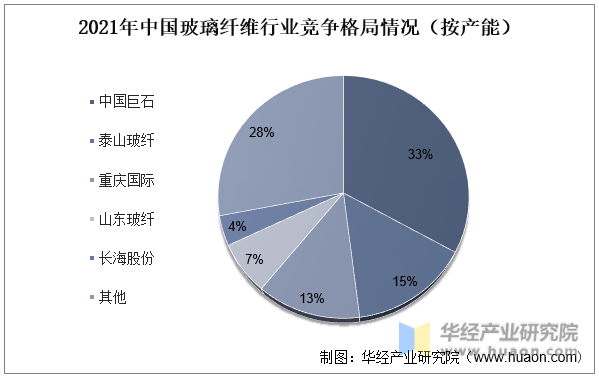

从玻璃纤维行业竞争格局来看,行业寡头竞争格局较为稳定。数据显示,2020年全球玻纤产能CR5约64%,分别为中国巨石、美国OC、泰山玻纤、重庆国际和日本NEG,其中中国占据三席,2021年国内玻纤产能CR5约为72%。

2021年中国玻璃纤维行业竞争格局情况(按产能)

资料来源:国际复材招股书,华经产业研究院整理

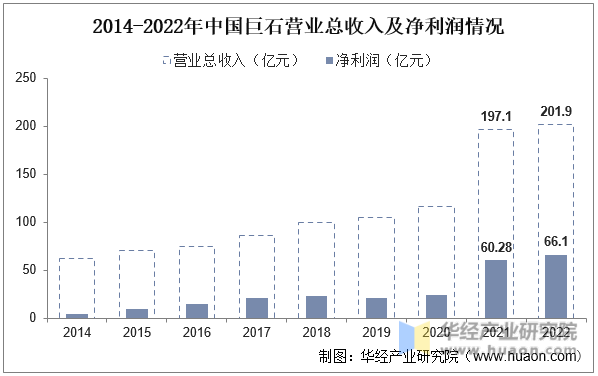

中国巨石前身桐乡巨石玻璃纤维有限公司成立于1993年,聚焦于玻璃纤维及制品业务,经过20余年的发展,目前已经成长为玻纤领域的世界龙头。从公司经营情况来看,据公司公告披露,2022年中国巨石实现营业收入201.9亿元,同比增长2.46%,净利润为66.1亿元,同比增长9.65%。业务方面,2022年中国巨石玻纤及其制品业务营收168.7亿元,营收占比83.53%,较2021年的90.55%有所下降。

2014-2022年中国巨石营业总收入及净利润情况

资料来源:公司公告,华经产业研究院整理

五、玻璃纤维复合材料行业发展趋势分析

1、海风领域碳纤维正在对玻纤进行替代,玻璃纤维仍将是陆上风电主流材料选择

玻纤在风电整机中主要集中使用于叶片,少量用于整流罩、发电机舱保护壳等部位。风电叶片目前主要采用玻璃纤维/碳纤维、轻木、树脂等材料复合而成。从叶片结构来看,玻璃纤维/碳纤维制成的拉挤板主要用于叶片主梁。发电机舱保护壳等部位使用的玻纤以手糊为主,用量较少。

传统叶片制造材料主要为玻璃纤维复合材料,而当叶片长度超过一定值后,全玻璃钢叶片重量较大,性能上也有较多不足,可能会出现共振问题、扭转问题等。随着海上风电大型化进程加快,120米以上叶片用玻纤或难以满足其性能要求,海上风电的碳纤维渗透率将迎来提升。但由于碳纤维价格较高,且玻纤性能可以充分满足陆上风电的要求,故玻纤复合材料仍将是风电叶片最主要的材料。

2、热塑性复合材料受益于汽车轻量化,长期增长趋势明显

汽车轻量化为长期趋势,塑料比重较小,在0.9到1.5之间,用玻纤增强后比重也不到2,远小于铝(2.7)和钢(>7)。普通的玻纤增强聚酰胺在比拉伸强度上已可以与普通钢材保持一致;高性能的碳纤维增强聚酰胺,在比强度和比模量上已经都可以和普通金属甚至改性能金属相媲美。因此,随着改性塑料的性能优化(如玻纤增强塑料工艺的进步),塑料在汽车内占比逐渐提升,应用范围逐渐从内饰件,向外饰件,再向结构功能件渗透。

以纤维进行增强是提高塑料性能的重要方式之一,其中应用最多的纤维即是玻璃纤维。20世纪30年代玻璃纤维问世,20世纪中叶以片状膜塑料(SMC)为代表的的热固性复合材料开始在汽车得到应用。20世纪70年代玻纤毡增强型热塑性复合材料(GMT)率先推出,因具有更优异的力学性能、加工性能,且便于回收再生,90年代后热塑复材开始得到广泛应用,汽车领域玻纤增强复材呈现出了从热固向热塑发展的趋势。

华经产业研究院通过对中国玻璃纤维复合材料行业海量数据的搜集、整理、加工,全面剖析行业总体市场容量、竞争格局、市场供需现状及行业典型企业的产销运营分析,并根据行业发展轨迹及影响因素,对行业未来的发展趋势进行预测。帮助企业了解行业当前发展动向,把握市场机会,做出正确投资决策。更多详细内容,请关注华经产业研究院出版的《2023-2028年中国玻璃纤维复合材料行业市场全景评估及投资前景展望报告》。