一、碳酸锂产业链整体分析

锂被称为“推动世界前进的重要元素”,随着全球对清洁能源需求的高涨,锂的战略地位日益凸显。

碳酸锂可广泛应用于电池、陶瓷、玻璃、润滑剂、制冷液、核工业以及光电等行业。随着电脑、数码相机、手机等电子消费品以及电力交通工具的不断发展,电池行业已经成为锂最大的消费领域。从资源分布上来看,锂资源以离子态存在在盐湖卤水中,以化合物态存在在岩石中,其中盐湖卤水锂资源约占全球锂资源的66%以上。

碳酸锂产业链简图

资料来源:公开资料整理

二、碳酸锂产业链细分上下游分析

1、上游端

锂作为有色金属大家族的一员,近年来一直是行业关注的热点。全球锂资源较为丰富,根据美国地质调查局数据显示,由于不断勘探,2020年全球已查明的锂资源量大幅度增加,锂资源储量约为2100万吨锂金属当量。主要原因是整体下游锂电池需求持续增长驱动上游勘探储量持续发展。

2014-2020年全球锂矿可采储量变动情况

资料来源:USGS,华经产业研究院整理

从区域分布来看,锂资源产量主要集中在智利、澳大利亚、阿根廷和中国,2020年4国可开采锂储量占比达82.2%。其中,中国碳酸锂可开采储量150万吨,占世界总可开采储量7.1%

2020年全球锂资源可开采储量结构占比情况

资料来源:USGS,华经产业研究院整理

2、下游端

从应用领域来看,由于欧洲、美国、日韩也已启动相应政策大力推动新能源汽车,新能源汽车约占到全球碳酸锂下游应用的51.4%。而在传统工业领域,碳酸锂广泛应用于玻璃、润滑脂、釉、空调、连铸、原铝生产等。

2019年全球碳酸锂下游应用占比分布情况

资料来源:公开资料整理

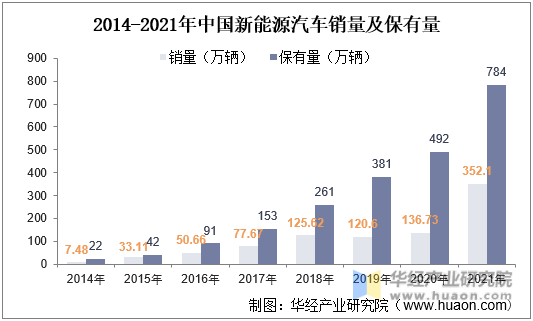

作为锂电池下游关键应用产品而言,我国新能源销量及保有量逐年增长。根据数据显示,2014年中国新能源汽车销量仅7.48万辆,2021年已跃升至352.1万辆。同期内,新能源汽车占汽车总销量的比例从2014年的0.32%到2021年的约13.4%。同时新能源汽车保有量也呈现爆发式增长,从2014年22万辆增长到2021年的784万辆。新能源汽车销量的快速增长导致碳酸锂需求大幅度上升,使得2021年我国碳酸锂整体表现为供不应求现象,市场价格大幅度上升。

2014-2021年中国新能源汽车销量及保有量

资料来源:中汽协,公安部,华经产业研究院整理

三、碳酸锂现状分析

1、产量情况

就碳酸锂产量情况而言,随着下游消费电子和新能源汽车灯行业需求持续增长,我国碳酸锂需求逐年增长。根据数据,2020年我国碳酸锂产量为16.6万吨,同比2019年略有增长,2021年受新能源汽车销量爆发式增长,碳酸锂需求暴增,产量增长达37.98%,达22.9万吨,然而整体产量仍供不应求,导致市场价格飙升。

2019-2021年中国碳酸锂产量及增长率

资料来源:公开资料整理

2、市场规模

碳酸锂价格不断攀升,供应紧张格局持续延续。目前市场锂盐大厂相继检修,导致供应明显下滑。随着年末和春节假期的接踵而至,下游备货情绪加重,采购价格更是一涨再涨,而大厂价格则采取跟涨状态。再加之海外逐渐进入新年假期,因此港口船期或出现延期情况,市场供应也会带来一定影响和缺口。2020年碳酸锂行业市场规模为70.54亿元,2021年市场规模达到125.66亿元。

2019-2021年H1中国碳酸锂市场规模变动情况

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2022-2027年中国碳酸锂行业市场调研及投资战略规划建议报告》;

3、市场价格

就碳酸锂价格走势情况而言,我国碳酸锂价格在2015年经历一次市场价格大幅度上升并在2018年初后开始逐年下降,到2020年10月一度达到每吨39500元的的低价,2021年开始,受益新能源汽车快速发展,碳酸锂整体供不应求,市场价格快速增长,到了2022年1月的现在经历三次价格爬坡之后价格已达到每吨319627元,相对2020年10月低价时期增长超700%。目前整体供求关系仍未改变,整体供给仍然有限,预计短期内碳酸锂价格仍将处于高位。整体来看,新能源汽车的爆发式增长带来碳酸锂供求关系的严重失衡,根据乘联合预测,2022年新能源汽车有望持续增长,如此则整体供求紧平衡仍将持续一段时间,如果新能源汽车产业整体增长有限,碳酸锂涨价趋势将有所回升。

2019-2022年中国碳酸锂价格走势图

资料来源:华经产业研究院整理

4、竞争格局

2022年,碳酸锂紧缺的情况或进一步加剧。预计2020年全球增量预计16.3万吨(LCE),供应增速约为24%,但是需求的增速近40%。2022年在面临更低的期初库存情况下,碳酸锂明确新增产能增速低于需求,2022年供求关系更加严峻。锂盐产业链主要由矿场、冶炼厂和下游的正极厂商构成。而国内的冶炼厂的竞争格局也相对集中,TOP5企业的市占率为46%,预计这一比例还将升高。

2021年中国碳酸锂主要生产商竞争格局占比

资料来源:SMM,华经产业研究院整理

四、碳酸锂进口状况

得益于下游需求大增,国内碳酸锂供给已经无法满足全部需求,2020年我国碳酸锂进口量大增至5.01万吨,约占国内产量的30%。其中智利是我国碳酸锂进口的主要来源国,约占国内碳酸锂进口的70%左右。2021年上半年由于智利海运短暂中断导致国内碳酸锂进口量大减,对于碳酸锂价格的上涨有直接影响。下半年受整体产量下降影响,整体价格持续爬坡,国内市场价格已超过30万元,整体需求持续上升,估计2021年整年进口量将有大幅度上升,且目前国内需求居高不下,产量严重不足,预计2022国内碳酸锂市场仍将供求高度失衡态势,进口量与价格将居高不下。

2015-2020年中国碳酸锂进口量变动情况

资料来源:海关总署,华经产业研究院整理

华经产业研究院对中国碳酸锂行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2022-2027年中国碳酸锂行业市场深度分析及投资前景展望报告》。