一、皮肤护理概述

1、定义及分类

专业皮肤护理产品用于解决敏感、衰老、湿疹及过敏等皮肤问题,从产品类别看,可以分为医用敷料市场和功效性护肤品,其中医用敷料市场呈现快速增长。专业皮肤护理领域敷料产品按医疗器械监管,具备安全性和有效性,主要用于过敏以及医美术后皮肤修复等领域。

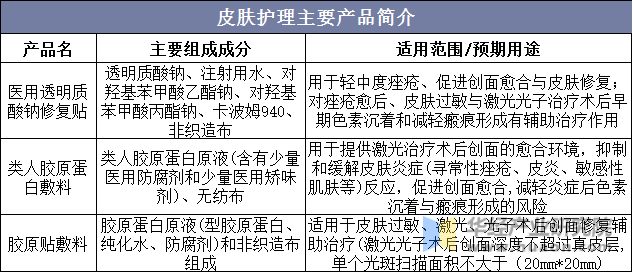

皮肤护理主要产品简介

资料来源:公开资料整理

2、监管标准

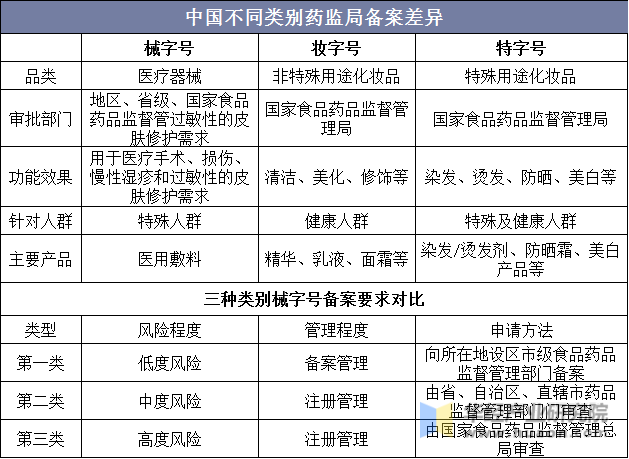

医用敷料因主要用于皮肤组织、创面损伤修复,需要按照医疗器械注册管理办法执行,存在由一类至三类的备案种类,风险程度由低到高,企业申请拿证的难度也由低至高,其中一类医疗器械首次注册平均周期在1-3个月、二类医疗器械首次注册的平均周期为1-2.5年、三类医疗器械首次注册的平均周期为1.5-3年,周期均长于妆字号产品(约半个月)。此外,2021年底,国家药监局明确要求医用冷敷贴需按照二类及三类进行备案,进一步加大了贴式敷料的监管力度,也增强了行业进入壁垒。

中国不同类别药监局备案差异

资料来源:国家药监局,公开资料整理

二、皮肤护理行业现状

1、市场规模

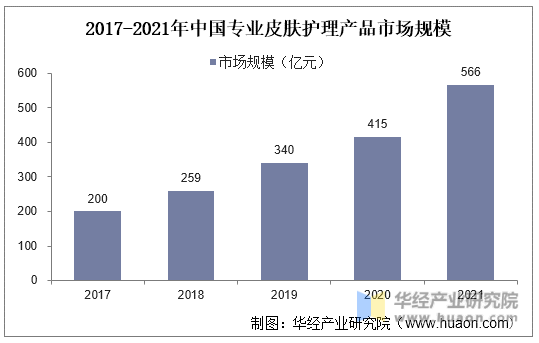

从皮肤护理行业整体市场规模来看,中国专业皮肤护理市场规模呈现高速增长,其中胶原蛋白和玻尿酸类产品占据过半市场。按零售额计,2021年中国专业皮肤护理市场的整体规模为566亿元。

2017-2021年中国专业皮肤护理产品市场规模

资料来源:公开资料整理

2、产品结构

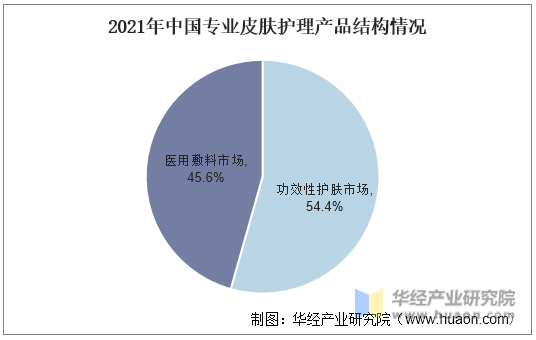

从产品结构角度看,专业皮肤护理市场分为医用敷料市场和功效性护肤市场,分别占比45.6%和54.4%。

2021年中国专业皮肤护理产品结构情况

资料来源:公开资料整理

3、竞争格局

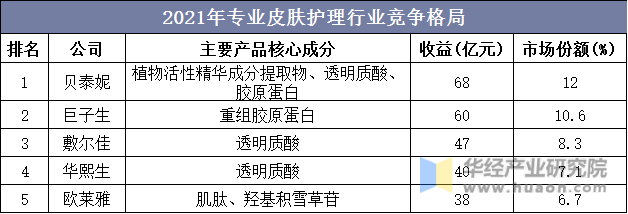

从竞争格局看,2021年专业皮肤护理市场CR5为44.7%,格局相对集中。贝泰妮市场份额位列第一,零售额68亿;巨子生物市场占比10.6%,零售额60亿;敷尔佳市场占比位列第三,零售额47亿。

2021年专业皮肤护理行业竞争格局

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2022-2027年中国皮肤护理产品市场全景评估及投资规划建议报告》

三、皮肤护理行业产业链

1、产业链

皮肤护理行业上游包括化工企业、纺织企业、包装材料企业、供应棉布、供应胶原蛋白等;中游主要是生产商和品牌商,企业有可复美、敷尔佳、华熙生物等;下游为医用流通企业、电商平台等渠道。

皮肤护理行业产业链

资料来源:公开资料整理

2、上游原材料市场规模

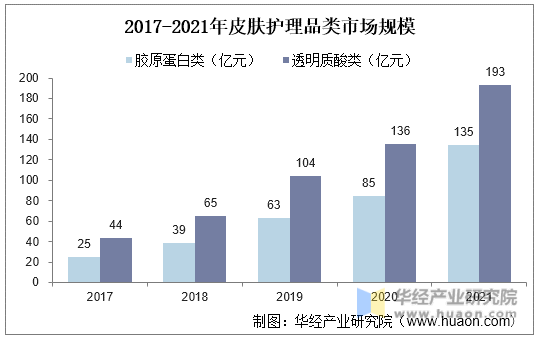

从上游原料角度看,胶原蛋白、透明质酸作为主要原材料,胶原蛋白专业皮肤护理市场规模135亿元,占比约为23.9%;玻尿酸专业护理产品市场规模193亿元,占比约为34.1%。

2017-2021年皮肤护理品类市场规模

资料来源:公开资料整理

四、重点企业介绍

1、公司概况

敷尔佳产品以贴片面膜及透明质酸敷料为主,以械带妆面膜覆盖多功效领域,未来加强研发合作布局功效原料及胶原蛋白产品;巨子以重组胶原为核心成分形成8大品牌矩阵,可复美敷料为主定价为三家最高,可丽金覆盖多种护肤剂型,未来依托合成生物学平台继续挖掘原料,同时布局医美等药械管线。

敷尔佳、巨子生物公司概况

资料来源:公司官网,公开资料整理

2、企业发展历程

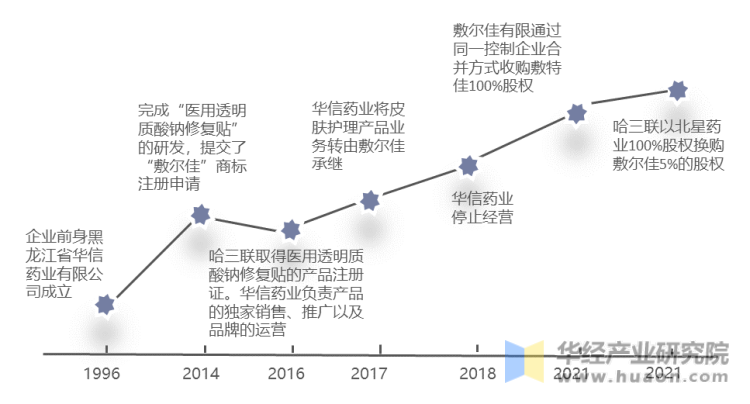

敷尔佳前身黑龙江省华信药业成立于1996年,主要经营粉针注射剂的处方药品批发,2012年公司依据市场趋势将皮肤护理调整为未来的业务方向。外包生产企业进行产品注册生产,华信药业负责营销销售,于2014年完成“医用透明质酸钠修复贴”的研发,并于2015年取得“敷尔佳”商标注册证。2021年1月,敷尔佳合并敷特佳;2021年2月,换股收购哈三联子公司北星药业100%股权。至此敷尔佳通过内化生产和销售体系,实现了从产到销的完整产业链。

敷尔佳发展历程

资料来源:公司官网,公开资料整理

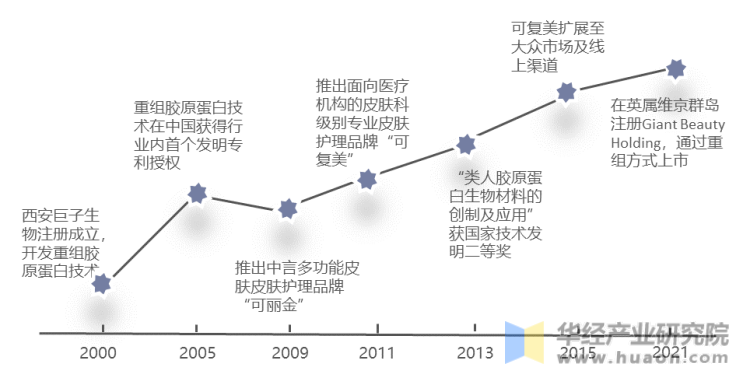

2000年巨子生物前身西安巨子生物成立,主要从事重组胶原等生物活性成分研发,公司重组胶原蛋白技术获得行业内首个发明专利,2009年公司依据市场趋势将皮肤护理调整为未来业务方向。2009年,巨子生物推出首个中高端的多功能皮肤护理品牌“可丽金”,主要功效为抗衰、皮肤保养及修护;2011年,巨子生物推出皮肤科级别专业皮肤护理品牌“可复美”,可复美类人胶原蛋白敷料成功获批第二类医疗器械。可复美起初为接受专业或医学皮肤护理后的消费者而开发,2015年公司将其扩展至大众市场及线上渠道,此后公司逐步丰富品牌矩阵。2021年公司受药监局邀请参与起草《重组胶原蛋白》行业标准及作为化妆品原料的胶原蛋白的技术要求。

巨子生物发展历程

资料来源:公司官网,公开资料整理

五、重点企业经营情况对比分析

1、财务情况

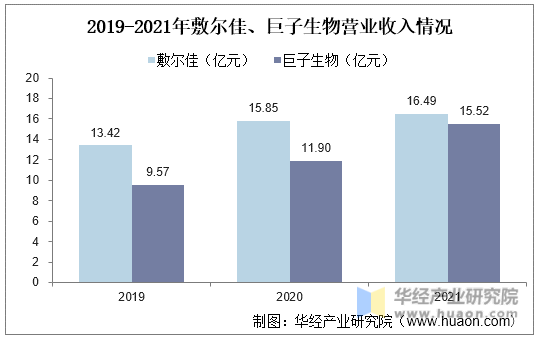

具体来看敷尔佳和巨子生物的财务情况,首先是营业收入情况,2019年至2021年两家公司的营业收入呈现逐年上涨趋势,2020年至2021年巨子生物营业收入增长较多,从11.90亿元增至15.52亿元,2021年敷尔佳营业收入为16.49亿元。

2019-2021年敷尔佳、巨子生物营业收入情况

资料来源:公司财报,公开资料整理

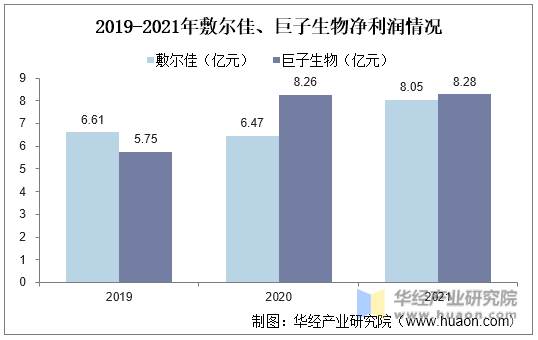

从净利润来看,2019年至2021年,巨子生物净利润增长迅速,从2019年的5.75亿元增至2021年的8.28亿元,2020年超过了敷尔佳;敷尔佳2020年净利润有所下降,2021年净利润为8.05亿元,不及巨子生物。

2019-2021年敷尔佳、巨子生物净利润情况

资料来源:公司财报,公开资料整理

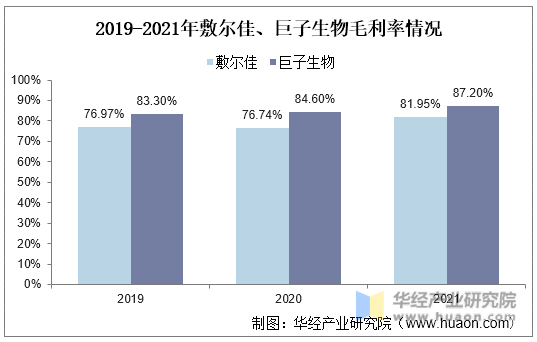

从公司毛利率角度来看,2019年来巨子生物毛利率持续保持在80%以上的水平,2021年毛利率接近90%;敷尔佳2019-2020年毛利率变化较稳定,2021年达到81.95%。

2019-2021年敷尔佳、巨子生物毛利率情况

资料来源:公司财报,公开资料整理

2、研发投入情况

两家公司研发投入情况来看,巨子生物深耕重组胶原、活性胶原提取领域,研发基础较好,敷尔佳着力研发合作补短板。巨子生物创始人范总为西北大学化工学院长、率先开启国内重组胶原产业化研究,在重组胶原分子库储备、高密度发酵、分离纯化等技术上积淀较深,形成技术研究和产品研发两个研发团队。敷尔佳早年采取委外生产,在营销及销售经验较足、研发布局晚,目前研发人员及研发投入均较低,未来公司将通过研发合作加强原料等基础实力。

敷尔佳、巨子生物产品研发投入情况

资料来源:公司公告,公开资料整理

3、产品品类市场规模

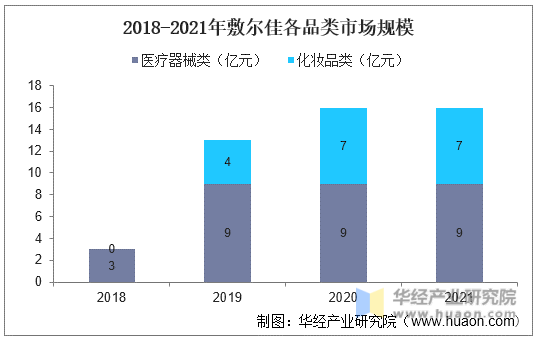

从产品品类来看,敷尔佳初期主要靠医疗器械品类贡献营收,2018年医疗器械占比90%,后依托敷料连带功效类面膜,2021年化妆品类占比升至44%,市场规模7亿元。

2018-2021年敷尔佳各品类市场规模

资料来源:公开资料整理

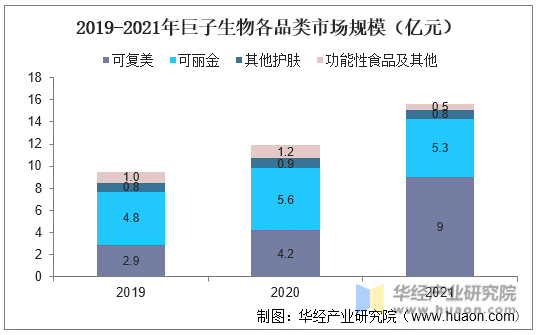

巨子生物可复美主打敷料拓展胶原护肤,可丽金线下医美机构起家定位高端功效护肤,2021年可复美、可丽金营收9、5.3亿,预计可复美敷料、护肤品类双高增,可丽金处于渠道调整状态。

2019-2021年巨子生物各品类市场规模(亿元)

资料来源:公开资料整理

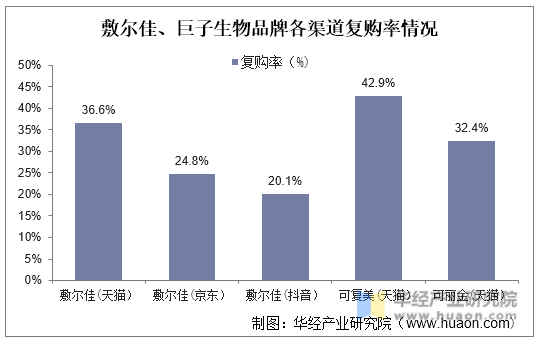

4、产品复购率

从产品复购率来看,敷料及敏感肌用户具备较高粘性,敷尔佳、可复美、创尔生物品牌复购率均高于化妆品行业平均,利于品类连带。如敷尔佳坚持医用敷料与功能性护肤品并重均衡发展,医用敷料领域搭建透明质酸钠与胶原蛋白双轮驱动的策略,功能性护肤品领域契合消费者需求推出新功效产品。此外巨子生物在胶原蛋白原料领域拥有技术优势,可依托产品链布局多管线,打开成长天花板。

敷尔佳、巨子生物品牌各渠道复购率情况

资料来源:公开资料整理